Obligaties

Vaste Rente: Wat is het en hoe werkt het? | In welke obligaties te investeren?

Als 2023 ergens om herinnerd zal worden, dan is het omdat het het eerste jaar was na lange tijd dat obligaties weer aantrekkelijk werden door de groeiende rente.

In deze post zullen we bekijken wat obligaties zijn, hoe ze werken en hoe je erin kunt investeren.

Wat zijn obligaties of de vastrentende markt?

De Vaste Rente zijn verhandelbare titels waarvan het belangrijkste doel is om kapitaal van beleggers te werven. Op deze manier verplicht de uitgever zich tot het betalen van rente en het terugbetalen van het geïnvesteerde kapitaal op het afgesproken moment. De rentebetaling kan worden gedaan door middel van vaste of variabele periodieke coupons gedurende de looptijd van het betreffende actief. Het is dus een type investering waarbij bij het aangaan ervan bekend is welk rendement het de belegger zal opleveren en voor hoe lang.

De obligaties zijn een vastrentend actief, financiële instrumenten die een recht op inning voor hun houder met zich meebrengen in ruil voor het lenen van kapitaal aan de uitgever voor een bepaalde tijd.

Soorten obligaties

Laten we nu eens kijken naar de belangrijkste soorten obligaties die we kunnen vinden:

Institutionele obligaties

De publieke, institutionele of ook wel soevereine obligaties genoemd, worden uitgegeven door de Staat of andere openbare entiteiten. Het doel is om kapitaal te werven om zo financiering te verkrijgen om hun verplichtingen na te komen en de algemene staatsbegroting te financieren.

De uitgever is verplicht om het geïnvesteerde kapitaal samen met de rente terug te betalen wanneer de obligatie is vervallen.

Dus, de Staat leent van beleggers om zijn regeringsactiviteiten te financieren, en doet dit door middel van de uitgifte van staatsobligaties (en ook andere activa, zoals Schatkistpapier en Obligaties).

Bedrijfsobligaties

De particuliere of bedrijfsobligaties worden niet uitgegeven door de staat, maar door particuliere bedrijven die op zoek zijn naar een financieringsbron om fondsen van investeerders aan te trekken en meer economische capaciteit te hebben om hun economische activiteit voort te zetten, projecten te financieren en uit te breiden.

Het bedrijf betaalt rente en betaalt bij vervaldatum het geïnvesteerde kapitaal terug samen met de rente.

Omdat ze een groter risico hebben dan staatsobligaties omdat het niet hetzelfde is dat ze worden ondersteund door een staat dan door een bedrijf, betalen deze hogere rente aan hun houders.

Andere obligaties

Er zijn ook andere soorten obligaties, zoals bijvoorbeeld:

- Uitwisselbare obligaties: dit zijn obligaties die worden ingewisseld voor reeds bestaande aandelen in het bedrijf en niet voor geld.

- Converteerbare obligaties: deze obligaties kunnen worden ingewisseld voor nieuw uitgegeven aandelen.

- Nulcouponobligaties: ze betalen geen rente maar betalen alles aan het einde wanneer het vervalt.

- Kasobligaties: deze worden uitgegeven door bedrijven om kasbehoeften te dekken.

- Eeuwigdurende schuldobligaties: Ze vervallen nooit, dat wil zeggen, ze geven nooit het geïnvesteerde kapitaal terug, maar genereren eeuwigdurende rente.

- Junk bonds: ze zijn zeer riskant, in ruil daarvoor zijn de rente die ze betalen hoger.

- Contingent Convertible Bonds (CoCos): CoCos, of contingent convertible bonds, zijn schuldinstrumenten die automatisch worden omgezet in kapitaal wanneer een bank financiële problemen ondervindt, waardoor hun solvabiliteit behouden blijft.

Hoe te investeren in obligaties?

Er zijn verschillende manieren om in obligaties te investeren. De drie belangrijkste zijn de volgende:

1. Koop individuele obligaties

- De obligaties kunnen door een persoon zelf worden gekocht en hiervoor zijn verschillende middelen beschikbaar:

- Bij de kantoren van de Nederlandse Bank: door persoonlijk te gaan en de ID mee te nemen is voldoende. Soms, als de vraag hoog is, is het nodig om vooraf een afspraak te maken met dag en tijd om te gaan.

- Op de website van de Schatkist: op de website kunnen we direct de obligaties kopen. Het proces is snel en eenvoudig. Als de vraag erg hoog is, kan de website "vallen" en tijdelijk niet werken.

- Bij bankinstellingen: gewoon door naar een bank te gaan met onze ID en een medewerker zal de aankoop onmiddellijk doen zonder enig probleem.

- Via online brokers: het hebben van een effectenrekening bij een online broker die het mogelijk maakt om in vastrentende waarden te beleggen is meer dan voldoende. De aankoop wordt gedaan met dezelfde snelheid en eenvoud als wanneer we aandelen van een bedrijf zouden kopen.

2. ETF's en obligatiefondsen

Met ETF's (beursgenoteerde fondsen) kunnen we gemakkelijk beleggen in vastrentende waarden en obligaties, aangezien ze de bijbehorende indices repliceren, wat een passief beheer is en dus met lagere kosten en commissies dan traditionele fondsen.

Hier zijn 4 voorbeelden:

| ETF's | Ticker | ISIN | |||

| iShares USD Treasury Bond 0-1yr UCITS ETF (Acc) | IBC1 | IE00BGSF1X88 | |||

| iShares EUR Corporate Bond 1-5yr UCITS ETF EUR (Dist) | EUNT | IE00B4L60045 | |||

| iShares China CNY Bond UCITS ETF USD (Acc) | GISTEREN | IE00BKPSFD61 | |||

| Vanguard USD Emerging Markets Government Bond UCITS ETF Distributing | VGEM | IE00BZ163L38 |

| ETF's | Ticker | ISIN |

| iShares USD Treasury Bond 0-1yr UCITS ETF (Acc) | IBC1 | IE00BGSF1X88 |

| iShares EUR Corporate Bond 1-5yr UCITS ETF EUR (Dist) | EUNT | IE00B4L60045 |

| iShares China CNY Bond UCITS ETF USD (Acc) | GISTEREN | IE00BKPSFD61 |

| Vanguard USD Emerging Markets Government Bond UCITS ETF Distributing | VGEM | IE00BZ163L38 |

In welke obligaties beleggen?

Hieronder gaan we de twee vereisten bekijken die we aan een obligatie moeten stellen om winstgevend te zijn -binnen de wereld van vastrentende waarden- en veilig, of op zijn minst met meer garanties.

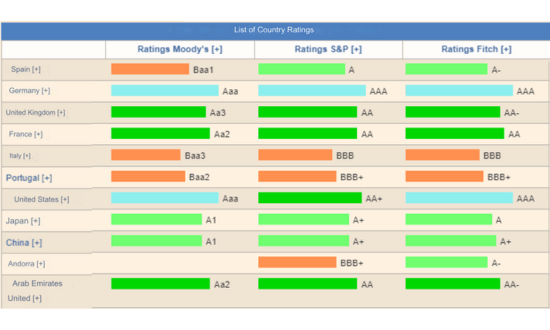

Goede kredietkwaliteit

Bij het kiezen van de beste obligaties om in te beleggen, als we het hebben over een belegger met een conservatief profiel, moet hij zonder twijfel kiezen voor staatsobligaties in plaats van bedrijfsobligaties.

Binnen de staatsobligaties, de ideale zijn die een hogere kredietkwaliteit bieden, toegekend door de verschillende kredietbeoordelingsbureaus, bijvoorbeeld een AAA-beoordeling.

Zo hoog mogelijke coupon

En eenmaal de kredietwaardigheid van het land gezien, en gezien dat het zo hoog mogelijk is, blijft er alleen nog maar een hoge coupon over, hoe hoger hoe beter.

En als we kijken, de tweejarige Amerikaanse obligatie betaalt een rente van bijna 4%, een kans die in decennia niet gezien is.

Terwijl als we naar de Duitse obligatie gaan (ook van de hoogste kredietkwaliteit), gebeurt er meer van hetzelfde. De schuld van de Centraal-Europese regering betaalt een coupon van 2,5%, een rente die op dezelfde manier niet meer dan een decennium werd gezien. En meer met de Duitse obligatie, die minder dan twee jaar geleden negatief rendement had.

Op deze manier zien we hoe we te maken hebben met een kans in vastrentende waarden, specifiek met de staatsobligaties uniek, die in decennia niet werd gezien, rendementen biedend zoals het geval is met de Amerikaanse vastrentende waarden, die niet ver van het geannualiseerde rendement liggen dat de SP&500 de afgelopen jaren heeft geboden.

En op dezelfde manier zou het met bedrijfsobligaties gebeuren. We zouden moeten zoeken naar obligaties met een bepaalde kredietkwaliteit en aantrekkelijk rendement.

Waarom investeren in obligaties?

Enkele van de belangrijkste redenen om in obligaties te investeren zijn:

1. Hoge rentetarieven

Als de rentetarieven stijgen, zullen nieuwe vaste inkomstenemissies de rente verhogen.

Voorbeeld: een persoon koopt een nieuwe obligatie met een coupon van 5%, dit genereert 50 euro per jaar aan rente voor elke 1.000 euro nominale waarde. Als de rente het volgende jaar stijgt, blijft de obligatie 50 euro per jaar genereren, maar de uitgevers van nieuwe titels zullen rendementen aanbieden die zijn aangepast aan deze hogere rentetarieven, bijvoorbeeld 6%.

In een context van hoge centrale bank rentetarieven, wordt investeren in vaste inkomsten veel aantrekkelijker.

2. Vast en voorspelbaar inkomen

Het biedt de rust aan de houder om te weten welk rendement het zal genereren en voor hoe lang. Op deze manier kan hij een goede economische planning maken, aangezien de te ontvangen rente van tevoren bekend is.

3. Laag risico (of lager dan variabele inkomsten)

Hoewel obligaties geen gegarandeerde investering zijn, hebben ze minder risico dan investeren in variabele inkomsten (Beurs), vandaar dat hun potentieel rendement lager is dan dat van deze.

Het kredietrisico is een van de belangrijkste risico's: dit meet het risico dat de uitgever van de obligatie niet in staat is om de coupons te betalen of het kapitaal terug te geven bij vervaldag. Als dit gebeurt, zou dit bekend staan als een default van de uitgever. Daarom hangt het risico van obligaties af van de solvabiliteit van de uitgevende entiteit van die obligatie om aan haar verplichtingen te voldoen.

We hebben ook het risico dat als iemand obligaties kocht met een coupon van 4 procent (verdient 40 euro per jaar voor elke 1.000 euro nominale waarde), als de tarieven het volgende jaar stijgen, zullen de uitgevers van nieuwe obligaties hogere rendementen aanbieden, bijvoorbeeld 5 procent. Dus als hij zijn 4 procent obligatie wil verkopen, zal hij gedwongen zijn om dit te doen onder de nominale waarde, aangezien er nieuwe 5 procent obligaties zijn, zal niemand het willen kopen.

Laten we zeggen dat de prijs en het rendement van obligaties omgekeerd gerelateerd zijn.

4. Secundaire markt

De obligaties worden verhandeld op de secundaire markt. Afhankelijk van hoe hun prijs evolueert op deze secundaire markt, kunnen obligaties boven of onder hun nominale waarde worden verkregen

Op deze manier zal de prijs van een obligatie op de secundaire markt voornamelijk afhangen van drie elementen:

- De kwaliteit en betrouwbaarheid van de uitgever,

- De evolutie en toekomst van de rentetarieven,

- De wet van vraag en aanbod.

En juist, als we zien dat de prijs is gestegen ten opzichte van toen we het kochten, hoeven we niet te wachten tot de vervaldatum om ons geld terug te krijgen, we kunnen het verkopen op de secundaire markt.

Verschillen tussen obligaties, Staatsobligaties en Schatkistpapier

We weten al dat de staat activa uitgeeft om zich te financieren. Dat betekent dat wanneer we een van deze activa kopen, we in feite de staat financieren en kapitaal lenen voor een specifieke periode en in ruil daarvoor biedt het ons rentetarieven.

Bij de vervaldatum van deze activa ontvangen we ook het oorspronkelijk geïnvesteerde kapitaal. Uiteraard zijn zowel de tijdsduur als de te ontvangen rentetarieven vooraf bekend bij de beleggers.

Van de vaste inkomensactiva zijn er drie:

- Schatkistpapier

- Obligaties

- Staatsobligaties

Schatkistpapier

De schatkistbiljetten zijn schuldverplichtingen van de openbare entiteiten die op zeer korte termijn worden uitgegeven (minder dan 2 jaar), meestal worden ze uitgegeven voor 3, 6, 12 of 18 maanden.

Bovendien verschillen ze ook van obligaties en schuldbewijzen, in die zin dat zowel de rente als de hoofdsom bij vervaldag worden uitgekeerd. Dat wil zeggen, er wordt geen periodieke rente betaald, deze wordt aan het einde uitgekeerd

Staatsobligaties

Aan de andere kant worden obligaties uitgegeven voor een gemiddelde termijn van 3 tot 5 jaar, en in dit geval worden de rentes inderdaad periodiek betaald volgens de coupon van de overeengekomen voorwaarden.

Staatsschuldbewijzen

Ten slotte, met betrekking tot de schuldbewijzen, zijn deze in wezen obligaties, aangezien ze dezelfde kenmerken hebben. Het enige verschil dat kan worden opgemerkt, is dat deze meestal worden uitgegeven voor een minimale termijn van meer dan 5 jaar, hoewel ze normaal gesproken voor 10 jaar worden uitgegeven.

En hier, net als bij obligaties, worden de rentes periodiek betaald, en omdat de leveringstermijn veel langer is - we hebben het over 10, 15 of 20 jaar -, zijn de rentes meestal hoger, tenzij de rentecurve omgekeerd is.

Voor- en nadelen van beleggen in obligaties

Ten slotte, laten we de belangrijkste voordelen en nadelen van beleggen in obligaties bekijken:

| Voordelen van beleggen in obligaties | Nadelen van beleggen in obligaties | ||

| ✅ Grotere veiligheid | ❌ Beperkte rendabiliteit | ||

| ✅ Betere planning mogelijk | |||

| ✅ Lager risico | |||

| ✅ Secundaire markt |

| Voordelen van beleggen in obligaties | Nadelen van beleggen in obligaties |

| ✅ Grotere veiligheid | ❌ Beperkte rendabiliteit |

| ✅ Betere planning mogelijk | |

| ✅ Lager risico | |

| ✅ Secundaire markt |

Uiteindelijk zien we dat het volledig gerechtvaardigd is dat in 2023 de investering in vastrentende waarden via obligaties weer in de mode is gekomen. En jij, heb je al vastrentende waarden in je beleggingsportefeuille?