Beurs

Out of the money bij Opties – OTM | Betekenis en Voorbeeld.

In de wereld van financiële opties verwijst de term "Out of the Money" (OTM) naar een specifieke situatie waarin het uitoefenen van de optie onder de huidige marktomstandigheden geen direct voordeel oplevert. In dit artikel leggen we uit wat OTM-opties zijn en wat dit betekent voor beleggers.

Wat zijn Out of the Money (OTM) opties?

"Out of the Money" is een trading-term die verwijst naar een calloptie waarvan de uitoefenprijs (strike) hoger is dan de huidige prijs van het onderliggende actief, of naar een putoptie waarvan de strikeprijs lager is dan de actuele prijs van het onderliggende actief.

Met andere woorden: de transactie zou geen winst opleveren als ze op dit moment uitgevoerd zou worden.

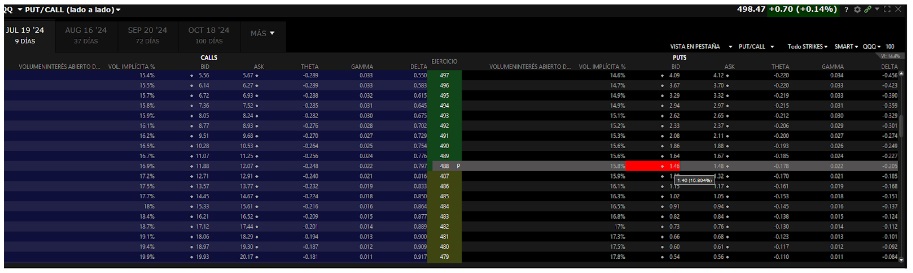

In deze screenshot van Interactive Brokers kun je een optieketen zien met de opties die OTM zijn.

Voorbeeld van Out The Money opties in de IBKR optieketen

Om dit beter te begrijpen, laten we ons twee soorten opties voorstellen: koopopties (call) en verkoopopties (put).

- Als je een koopoptie hebt, wordt deze beschouwd als "Out of the money" als de marktprijs van het actief lager is dan de uitoefenprijs van de optie. In dit geval zou het kopen van het actief tegen de uitoefenprijs duurder zijn dan het gewoon op de markt te kopen.

- Aan de andere kant, als je een verkoopoptie hebt, is deze "Out of the money" als de marktprijs van het actief hoger is dan de uitoefenprijs van de optie. Hier zou het verkopen van het actief tegen de uitoefenprijs minder rendabel zijn dan het verkopen tegen de huidige marktprijs.

Een van de eigenaardigheden van "Out of the money" opties is dat, hoewel ze momenteel geen direct voordeel bieden als ze worden uitgeoefend, ze vaak goedkoper zijn om te kopen in vergelijking met "In the money" of "At the money" opties. Dit komt omdat hun waarde meer ligt in de verwachtingen van hoe de prijs van het actief in de toekomst zou kunnen bewegen, in plaats van een huidige intrinsieke waarde.

- Gereguleerd door toezichthouders van hoog niveau (BaFin).

- Goed productaanbod, met ook complexere producten zoals opties en futures om mee te beginnen.

Beleggen brengt een risico op verlies met zich mee.

- Aandelen, ETF’s en crypto, zowel echt als via derivatenproducten.

- Social trading en copy trading.

- Gebruiksvriendelijk platform en demo-account.

51% van de rekeningen van particuliere beleggers lijdt verlies bij het handelen in CFD’s b

- Geen commissie op aandelen en ETF’s.

- Intuïtief platform: gebruiksvriendelijke interface.

- Gedeeltelijk beleggen: voor aandelen en ETF’s.

Wanneer je belegt, loopt je kapitaal risico.

Hoe werken Out of the Money (OTM) opties?

Het belangrijkste om te benadrukken over OTM-opties is het volgende:

- Strike bij callopties: Een OTM calloptie is een optie waarvan de uitoefenprijs (strike) boven de huidige prijs van het onderliggende actief ligt. Met andere woorden: als TSLA handelt op 250, dan zijn alle callopties met een strike boven de 250 OTM.

- Strike bij putopties: Putopties werken precies omgekeerd. Alle strikes onder de 250 zijn in dat geval OTM putopties.

Laten we niet vergeten dat het voornaamste kenmerk van OTM-opties hun potentieel is om een hoog rendement te genereren, mits ze goed worden beheerd op basis van een juiste marktvoorspelling. Hoewel ze op het eerste gezicht minder aantrekkelijk kunnen lijken dan ITM- of ATM-opties, hebben ze een lagere kostprijs, wat beleggers de mogelijkheid biedt om meer contracten te kopen en zo hun potentiële winst te vergroten als hun analyse klopt.

Twee belangrijke aandachtspunten:

- Tijd is cruciaal.

Het volledige prijskaartje van een OTM-optie bestaat uit tijdwaarde (extrinsieke waarde). Hoe verder de expiratiedatum, hoe hoger de premie. Andere factoren zoals impliciete volatiliteit en dividenduitkeringen beïnvloeden ook de waarde, maar in de basis: de prijs = 100% tijdwaarde. - Je voorspellingen moeten goed onderbouwd zijn, ofwel via fundamentele analyse (zoals het doorgronden van financiële rapporten), ofwel via technische analyse (grafiekstudies).

Precies om deze redenen is handelen in OTM-opties niet per se de beste manier om met opties te beginnen, want vanwege de overwegend negatieve verwachtingswaarde kunnen ze in het begin ontmoedigend zijn.

Kun je winst maken met een OTM-optiestrategie?

Nu we weten dat OTM-opties – of het nu puts of calls zijn – buiten de winstzone vallen, betekent dat dan dat ze niet winstgevend kunnen zijn?

Niet per se. OTM-opties kunnen zeker rendabel zijn. Door OTM-opties te verkopen, kun je strategieën toepassen met een hoge waarschijnlijkheid van succes, iets wat moeilijker is met klassieke financiële producten.

Bijvoorbeeld: Stel je voor dat je een OTM put verkoopt op een actief met een strike van 488, zoals te zien in de afbeelding.

Is het aan te raden om opties buiten het geld te verhandelen?

De onderliggende gedachte achter dit alles is als volgt: Na een grondige analyse – technisch, fundamenteel of een combinatie – zijn we ervan overtuigd dat de koers van het onderliggende actief zeker zal stijgen.

In dat geval hoeven we alleen maar te zorgen dat de prijs van dat actief boven de uitoefenprijs komt waarop we de put hebben verkocht, bijvoorbeeld boven de 488 USD, vóór de expiratiedatum. Vanaf dat punt beginnen we winst te maken. En theoretisch geldt: hoe hoger de koers stijgt, hoe groter onze winst wordt met deze optie.

Zijn verliezen onbeperkt als je OTM zit?

Zoals altijd hangt het ervan af of je een call- of een putoptie hebt:

- Callopties (long call): Als je opties koopt, is je verlies beperkt tot de betaalde premie. Hoe verder de optie OTM is, hoe goedkoper ze is, maar ook hoe kleiner de kans op succes.

- Putopties (short put/verkoop): Hier ontstaat het risico van onbeperkt verlies. Hoe verder OTM de optie is die je verkoopt, hoe groter de kans dat ze waardeloos afloopt (en jij dus winst maakt), maar het mogelijke rendement is dan klein.

Omgekeerd: hoe dichter bij de huidige koers (minder OTM), hoe groter het mogelijke rendement, maar ook hoe groter het risico. Zoals je ziet is het grote probleem van deze verkoopstrategie dat je weliswaar een hoge kans op winst hebt, maar een kleine potentiële winst tegenover een mogelijk groot verlies.

niet het succes bereikt, zoals ons kan overkomen als we ooit besluiten om ons in dit opwindende en complexe avontuur van opties beleggen te wagen.

Hoe trade je met OTM-opties? | Voorbeeld met Interactive Brokers

Om dit alles concreet te maken, bekijken we een praktisch voorbeeld van hoe je met OTM-opties handelt via Trader Workstation van Interactive Brokers.

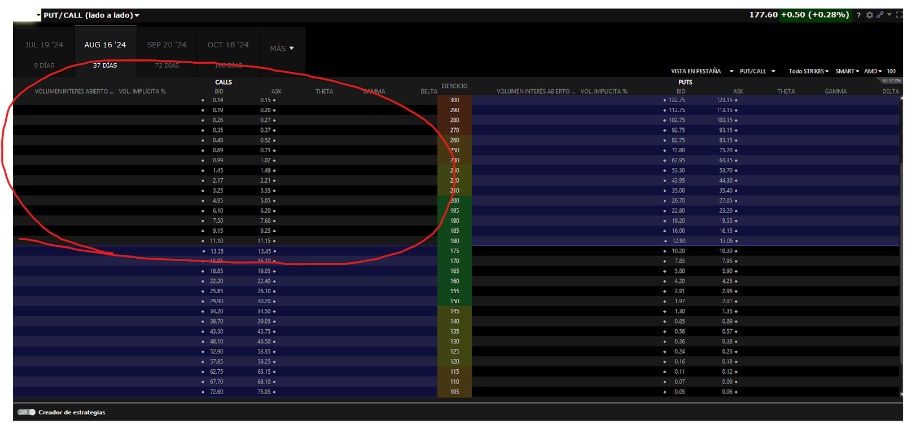

We gebruiken hiervoor een grafiek van AMD. (Vervolg volgt in de praktijkomgeving.)

Voorbeeld van Out The Money-opties met AMD.

- Prijs van het marktaandeel: 177 USD/aandeel.

In het geval van callopties

Alle CALL-opties waarvan de uitoefenprijs (strike) boven de huidige koers van het onderliggende actief ligt, worden beschouwd als OTM. In de optieketen van de Trader Workstation (TWS) van Interactive Brokers kun je duidelijk zien welke CALL-opties OTM zijn.

OTM callopties bij Interactive Brokers

Dit betekent dat de prijs van het onderliggende actief aanzienlijk moet stijgen om winst te behalen vóór de vervaldatum. Natuurlijk geldt: hoe verder de optie OTM is, hoe kleiner de kans dat de prijs van het actief het strike-niveau + de betaalde premie haalt, en dus hoe kleiner de kans op winst.

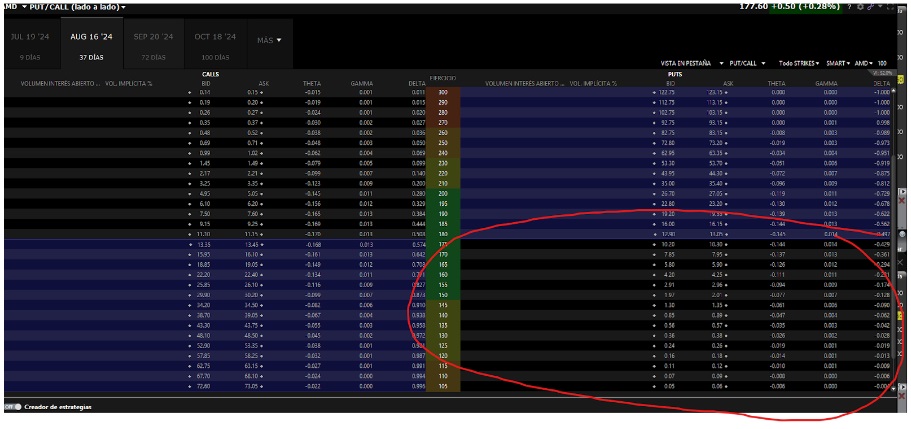

In het geval van putoptie

Zoals eerder besproken, is het bij PUT-opties precies het omgekeerde:

OTM putopties bij Interactive Brokers

Een PUT-optie is OTM wanneer de strike lager ligt dan de huidige prijs van het onderliggende actief. In dit geval is het niet winstgevend om het recht uit te oefenen om het actief tegen een lagere prijs te verkopen dan wat het op de markt waard is.

En inderdaad, hoe lager de strikeprijs ligt, hoe verder de opties OTM zijn. Met andere woorden:

De kans op winst is groter bij minder ver OTM-opties, omdat de prijs van het onderliggende actief dan minder hard hoeft te stijgen om het break-evenpunt te bereiken en winst te genereren.

- Gereguleerd door toezichthouders van hoog niveau (BaFin).

- Goed productaanbod, met ook complexere producten zoals opties en futures om mee te beginnen.

Beleggen brengt een risico op verlies met zich mee.

- Aandelen, ETF’s en crypto, zowel echt als via derivatenproducten.

- Social trading en copy trading.

- Gebruiksvriendelijk platform en demo-account.

51% van de rekeningen van particuliere beleggers lijdt verlies bij het handelen in CFD’s b

- Geen commissie op aandelen en ETF’s.

- Intuïtief platform: gebruiksvriendelijke interface.

- Gedeeltelijk beleggen: voor aandelen en ETF’s.

Wanneer je belegt, loopt je kapitaal risico.

Hoe kunnen opties gepositioneerd zijn?

Tot slot is het belangrijk om te onthouden dat de waardepositie van een optie zich in drie mogelijke toestanden kan bevinden. In dit artikel hebben we Out of the Money (OTM) besproken. Ter herinnering vind je hieronder de andere twee toestanden, elk met een bijbehorend artikel:

- In the Money (ITM): Een optie is ITM wanneer de prijs van het onderliggende actief boven de strike ligt bij CALL-opties, en onder de strike bij PUT-opties.

- At the Money (ATM): Een optie is ATM wanneer de prijs van het onderliggende actief gelijk is aan de strike, zowel bij CALL- als bij PUT-opties.

Samenvattend: "Out of the Money" in de context van financiële opties verwijst naar een situatie waarin het uitoefenen van de optie op dat moment geen direct financieel voordeel oplevert.

OP ZOEK NAAR EEN BROKER?

- Gereguleerd door toezichthouders van hoog niveau (BaFin).

- Goed productaanbod, met ook complexere producten zoals opties en futures om mee te beginnen.

Beleggen brengt een risico op verlies met zich mee.

- Aandelen, ETF’s en crypto, zowel echt als via derivatenproducten.

- Social trading en copy trading.

- Gebruiksvriendelijk platform en demo-account.

51% van de rekeningen van particuliere beleggers lijdt verlies bij het handelen in CFD’s b

- Geen commissie op aandelen en ETF’s.

- Intuïtief platform: gebruiksvriendelijke interface.

- Gedeeltelijk beleggen: voor aandelen en ETF’s.

Wanneer je belegt, loopt je kapitaal risico.