Bitcoin

Bitcoin ETF Nederland: Investeren

Op 10 januari 2024 heeft de SEC na maanden van speculatie een nieuw financieel product goedgekeurd: Bitcoin-spot ETF's, een langverwachte gebeurtenis in de sector. Maar is de Bitcoin ETF? Wat betekent dit voor de cryptocurrency-industrie, en voor Bitcoin specifiek? En het belangrijkste: als je in Nederland woont, waar kun je deze ETF's kopen of welke alternatieven heb je?

Wat is een Bitcoin ETF?

Bitcoin ETF's (Exchange Traded Funds van Bitcoin) zijn financiële producten waarmee beleggers kunnen investeren in Bitcoin zonder de cryptocurrency rechtstreeks aan te schaffen. Deze fondsen streven ernaar de prestaties van de Bitcoin-prijs te volgen, zodat beleggers aandelen van de ETF op traditionele beurzen kunnen verhandelen, vergelijkbaar met aandelen van andere bedrijven.

Belangrijkste Kenmerken van de Bitcoin ETF

- Toegankelijkheid: Bitcoin ETF's maken het beleggen in cryptocurrencies toegankelijker voor het algemene publiek en institutionele beleggers die mogelijk geïnteresseerd zijn in cryptocurrencies, maar liever niet omgaan met de technische aspecten van het kopen, opslaan en beveiligen van bitcoins.

- Eenvoud: ETF's kunnen worden gekocht en verkocht via traditionele brokerage-accounts, wat de noodzaak om cryptocurrency wallets en privésleutels te beheren elimineert. Dit vereenvoudigt het beleggingsproces in Bitcoin aanzienlijk voor degenen die bekend zijn met de aandelenmarkten.

- Veiligheid en regelgevende naleving: ETF's zijn onderworpen aan regelgeving en worden over het algemeen ondersteund door gevestigde financiële entiteiten, wat beleggers meer veiligheid en regelgevende bescherming kan bieden in vergelijking met het direct beheren van cryptocurrencies.

Wat ze je niet Hebben Verteld Over Bitcoin ETF's

Er wordt veel gesproken over hoe Bitcoin ETF's transparantie en veiligheid zullen brengen naar de sector, wat zeker waar is. Echter, er is een punt dat niet wordt besproken: de mogelijke totale uitputting van het aanbod van de koning van de cryptocurrency. Dit zou uiteindelijk bijna volledig in handen kunnen komen van een paar institutionele houders, wat indruist tegen de oorspronkelijke gedachte achter de oprichting van Bitcoin door Satoshi Nakatomo.

Soorten Bitcoin ETF's

- ETF's die de prijs van Bitcoin volgen: Deze fondsen proberen het gedrag van de Bitcoin-prijs te repliceren met behulp van verschillende financiële instrumenten, waaronder Bitcoin-futurescontracten. Een paar jaar geleden sprak ik al over dit onderwerp, waar ik het had over ProShares Bitcoin Strategy Fund (BITO) dat de eerste Bitcoin futures ETF was. Echter, het was niet de eerste met blootstelling aan deze cryptocurrency, aangezien WisdomTree Enhanced Commodity Strategy Fund (GCC) in oktober 2021 goedkeuring kreeg om tot 5% van zijn portfolio in Bitcoin futures toe te voegen. Deze manager heeft nu een fysieke Bitcoin ETF.

- Bitcoin Spot ETF's: Deze fondsen kopen echte Bitcoin, waarbij de waarde van de ETF direct gekoppeld is aan de huidige prijs van Bitcoin op de spotmarkt. Dit is het type financieel product dat recent is goedgekeurd en waar dit artikel over gaat.

Het Nieuws: de 11 Bitcoin ETF('s) Goedgekeurd door de SEC

Het was zo'n opschudding dat we dit nieuws in twee delen moesten splitsen:

09 januari 2024 - De hack van de SEC

Net voor de aangewezen dag gebeurde er een onverwacht incident: het Twitteraccount van de SEC werd gehackt. Een verrassende tweet verscheen op het officiële account, waarin werd aangekondigd dat de SEC goedkeuring had gegeven voor Bitcoin ETF's op alle geregistreerde nationale beurzen in de VS. Echter, kort daarna verduidelijkte Gary Gensler, de voorzitter van de SEC, de situatie door aan te geven dat het account was gehackt.

Dit incident is zonder twijfel een slecht precedent, gezien een van de fundamentele rollen van de SEC is om ervoor te zorgen dat er geen marktmanipulatie plaatsvindt. De hack en de valse informatie die werd verspreid, zouden kunnen worden gezien als een poging om ongepaste invloed uit te oefenen op de markt.

10 januari 2024 - Officiële goedkeuring

En uiteindelijk, een dag later, op 10 januari 2024, heeft de Amerikaanse SEC de eerste Bitcoin-spot ETF's goedgekeurd. Dit is een cruciale stap om cryptocurrencies te integreren in het traditionele financiële systeem en institutioneel kapitaal naar Bitcoin en mogelijk andere munten te trekken. Deze maatregel maakt het zowel particuliere als institutionele beleggers gemakkelijker om op een gereguleerde manier toegang te krijgen tot Bitcoin, veilig en transparant, zonder de cryptocurrency direct te hoeven bezitten.

Deze beslissing vertegenwoordigt een verandering in de regelgevende perceptie, waarbij cryptocurrencies worden behandeld als een klasse van legitieme activa. Dit kan invloed hebben op wereldwijde regelgevers en richting een grotere adoptie van crypto-activa in gereguleerde financiële markten sturen. Met fondsen van grote namen zoals Grayscale en Fidelity biedt dit uitgebreide opties om portefeuilles te diversifiëren, wat een belangrijke mijlpaal markeert voor de toekomst van investeringen in cryptocurrencies.

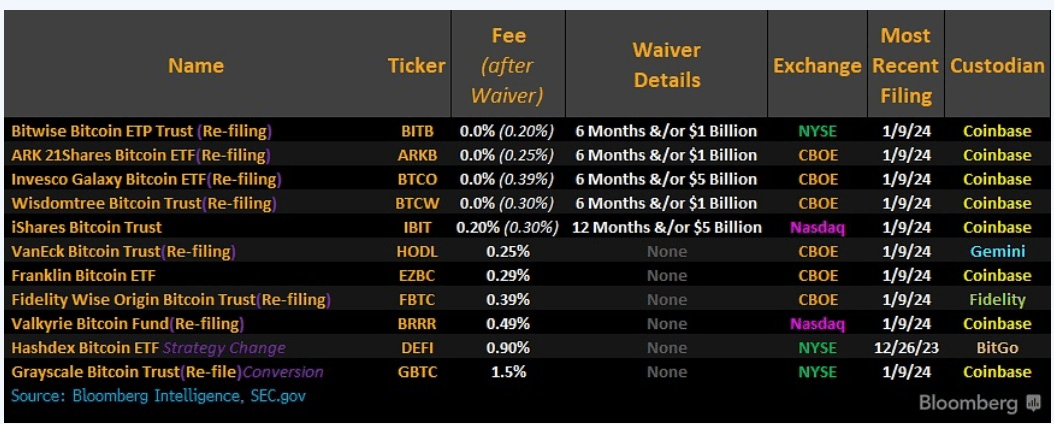

Wat Zijn de 11 door de SEC Goedgekeurde Spot ETF's?

Inderdaad, dit zijn de 11 ETF's Bitcoin spot goedgekeurd door de Amerikaanse Securities and Exchange Commission (SEC):

- Grayscale Bitcoin Trust

- Ticker: $GBTC

- Bitwise Bitcoin ETF

- Ticker: $BITB

- Hashdex Bitcoin ETF

- Ticker: $DEFI

- iShares Bitcoin Trust

- Ticker: $BIT

- Valkyrie Bitcoin Fund

- Ticker: $BRRR

- ARK 21Shares Bitcoin ETF

- Ticker: $ARKB

- Invesco Galaxy Bitcoin ETF

- Ticker: $BTCO

- VanEck Bitcoin Trust

- Ticker: $HODL

- WisdomTree Bitcoin Fund

- Ticker: $BTCW

- Fidelity Wise Origin Bitcoin Fund

- Ticker: $FBTC

- Franklin Bitcoin ETF

- Ticker: $EZBC

Specifiek over de tarieven (TER) die ze van plan zijn te rekenen, zal BlackRock 0,2% in rekening brengen tot het fonds €5 miljard aan beheerd vermogen (AUM) bereikt. Bitwise blijft op 0,24%, terwijl Ark, 21Shares en VanEck iets lagere tarieven hebben van 0,25%. Grayscale heeft het hoogste tarief voor een Bitcoin ETF, met een tarief van 1,5%.

Hoe te Investeren in Bitcoin ETF's Vanuit Nederland?

Helaas, als je in Nederland (of een ander Europees land) woont, kun je dat niet.

Maar dat betekent niet dat er geen andere alternatieven zijn, zoals de 9 ETP's op Bitcoin die worden verhandeld in Europa.

Waar Worden de Bitcoin ETF's Verhandeld?

Omdat de regulator die ze heeft goedgekeurd, de Amerikaanse is, worden deze ETF's verhandeld op de Amerikaanse markten, en niet allemaal, op dezelfde markten, ze worden als volgt geclassificeerd:

- NYSE Markt (New York Stock Exchange)

- Bitwise Bitcoin ETP Trust (Herindiening) - Ticker: BITB

- Valkyrie Bitcoin Fund (Herindiening) - Ticker: BRRR

- Grayscale Bitcoin Trust (Herindiening/Conversie) - Ticker: GBTC

- CBOE Markt (Chicago Board Options Exchange)

- ARK 21Shares Bitcoin ETF (Herindiening) - Ticker: ARKB

- Invesco Galaxy Bitcoin ETF (Herindiening) - Ticker: BTCO

- Wisdomtree Bitcoin Trust (Herindiening) - Ticker: BCTW

- VanEck Bitcoin Trust (Herindiening) - Ticker: XBTF

- Franklin Bitcoin ETF - Ticker: FBTC

- Nasdaq Markt

- iShares Bitcoin Trust - Ticker: IBIT

- Fidelity Wise Origin Bitcoin Trust (Herindiening) - Ticker: FDRC

Dus, zolang onze broker verbinding heeft met de markten zoals hier aangegeven, zullen we toegang hebben tot het kopen van deze ETF's. Maar natuurlijk geldt dit alles alleen voor de VS.

Maar wat als je in Europa woont, zoals in mijn geval, specifiek in Nederland? Kan ik deze ETF's dan kopen? Laten we dat nu eens bekijken.

Hoe Koop je Bitcoin ETF's Vanuit Nederland (of vanuit Europa)?

Het eerste wat je moet weten, is dat de 11 ETF's die door de SEC zijn goedgekeurd en waarover ik je heb verteld, alleen toegankelijk zijn voor investeerders in de VS.

Dus, kunnen burgers van Nederland of Europa geen toegang krijgen tot dezelfde? Het antwoord is NEE, niet totdat er een reeks ETF's verschijnt die voldoet aan de parameters van de UCITS-regulatie.

Desalniettemin, als alternatief, wil ik je wijzen op een andere reeks instrumenten waarmee je kunt investeren in Bitcoin vanuit Europa op een geïndexeerde manier, in plaats van het fysieke actief te kopen: de ETP's, ook beschikbaar in ETN-modus.

Over ETP's, ETN's en ETC's

Een ETP, of Exchange Traded Product, is een financieel instrument dat op een beurs wordt verhandeld en de prestaties van onderliggende activa of indices volgt. ETP's omvatten verschillende producten, zoals exchange traded funds (ETF's), exchange traded notes (ETN's) en exchange traded commodities (ETC's).

Dus, een Bitcoin ETP is een Exchange Traded Product dat de prijs van Bitcoin volgt, hetzij door daadwerkelijk bitcoins te kopen, hetzij door blootstelling via futurescontracten. Soms manifesteren deze ETP's zich in een van hun drie subcategorieën, namelijk exchange traded notes (ETN's).

Hoe te Investeren in Bitcoin Vanuit Europa via Genoteerde Producten? | De 9 Bitcoin ETP's

Desalniettemin, als we veilig Bitcoin willen kopen vanuit Nederland via genoteerde producten, moeten we een account openen bij een gereguleerde broker die toegang heeft tot de beurzen (Euronext, Xetra SIX) waar de ETP's die hieronder worden vermeld, worden verhandeld:

- DDA Physical Bitcoin ETP

- TER: 0,95%

- Rendement 1 jaar: 154,43%

- Volatiliteit 1 jaar: 45,38%

- Ticker: XBTI

- 21Shares Bitcoin Core ETP

- TER: 0,21%

- Rendement 1 jaar: 154,03%

- Volatiliteit 1 jaar: 44,76%

- Ticker: 21BC

- CoinShares Physical Bitcoin

- TER: 0,98%

- Rendement 1 jaar: 152,19%

- Volatiliteit 1 jaar: 44,81%

- Ticker: BITC

- VanEck Bitcoin ETN

- TER: 1,00%

- Rendement 1 jaar: 151,83%

- Volatiliteit 1 jaar: 45,26%

- Ticker: VBTC

- WisdomTree Physical Bitcoin

- TER: 0,95%

- Rendement 1 jaar: 151,79%

- Volatiliteit 1 jaar: 44,68%

- Ticker: WBIT

- 21Shares Bitcoin ETP

- TER: 1,49%

- Rendement 1 jaar: 150,63%

- Volatiliteit 1 jaar: 44,73%

- Ticker: 2BTC

- 21Shares Bitcoin Suisse Index ETP

- TER: 2,50%

- Rendement 1 jaar: 123,59%

- Volatiliteit 1 jaar: 44,52%

- Ticker: 21XA

- 21Shares Bitcoin Cash ETP

- TER: 2,50%

- Rendement 1 jaar: 116,81%

- Volatiliteit 1 jaar: 91,64%

- Ticker: ABCH

Het is belangrijk om te weten dat er in Europa verschillende ETP's (Exchange Traded Products) zijn die verband houden met Bitcoin. In totaal zijn er negen van deze producten, waarvan de wettelijke structuur wordt gedefinieerd als ETN (Exchange Traded Note). In tegenstelling tot het direct bezitten van Bitcoin, functioneren deze ETN's als een niet-ondergeschikte schuldnota uitgegeven door een bedrijf. Dit betekent dat, hoewel ze geen fysieke Bitcoin in hun portefeuille houden, deze ETN's worden ondersteund door fysieke Bitcoin als onderpand, maar zonder een directe garantie van de uitgever.

Bij het bekijken van de prospectussen van de negen beschikbare ETP's in Europa, is te zien dat ze allemaal een vergelijkbare structuur delen: hun portefeuilles bestaan uitsluitend uit schuldinstrumenten. Deze instrumenten verbinden zich ertoe de rendementen van een index die Bitcoin volgt, te repliceren. Bovendien is deze schuld verzekerd of ondersteund met echte cryptocurrency, die op haar beurt onder de hoede is van een gereguleerde cryptocurrency custodian.

Het is belangrijk te begrijpen dat, hoewel de verkoopbrochures of de naam "Physical Bitcoin" of iets dergelijks zeggen, het fysieke aspect eigenlijk verwijst naar het onderpand van de schuld die in de portefeuille wordt gehouden. Dit is belangrijk omdat het niet hetzelfde is als het fysiek hebben van de BTC in een portemonnee, en het voegt een extra tegenpartij toe. Voor fysieke replicatie ETF's is er alleen de bewaarder; voor een ETN hebben we ook de manager die die schuld heeft uitgegeven.

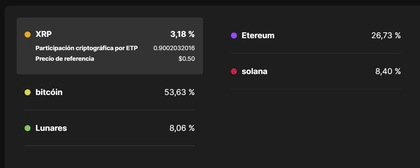

Ontdek de ETP van 21 Share

De ETP 21Shares Crypto Basket Index (code HODL) wordt uitgegeven door de Zwitserse aanbieder 21Shares. Dit beursgenoteerde fonds biedt beleggers de kans om deel te nemen aan de cryptomarkt door te investeren in de top vijf cryptocurrencies qua marktkapitalisatie tegen 2050, met een maximale toewijzing per cryptocurrency van 50% en een minimum van 3%.

Om de toewijzing van elke cryptocurrency binnen de ETP te bepalen, gebruikt 21Shares de huidige marktwaarde samen met de verwachte toekomstige monetaire uitgifte, zoals weerspiegeld in hun distributieschema. Dit houdt rekening met de toekomstige inflatie van elke crypto-activa, waardoor een projectie van de toekomstige marktwaarde mogelijk is.

De vijf cryptocurrencies opgenomen in de ETP en hun huidige gewichten zijn:

Het is belangrijk op te merken dat de ETP volledig wordt ondersteund door de vijf cryptocurrencies die het bevat, wat zorgt voor een nauwkeurige correlatie tussen de prestaties van de ETP en die van de onderliggende activa. Dit contrasteert met andere producten die synthetische replicatiemechanismen gebruiken, zoals derivaten, om de rendementen van de onderliggende activa te simuleren.

Wat Zijn de Kosten van Bitcoin ETP's?

In dit opzicht kunnen de kosten van Bitcoin ETP's variëren afhankelijk van de uitgever en het specifieke product. Hier zijn enkele kostencomponenten die beleggers moeten overwegen bij het evalueren van Bitcoin ETP's:

- Beheerskosten

- Bitcoin ETP's hebben meestal een jaarlijkse of periodieke beheersvergoeding die aan beleggers in rekening wordt gebracht voor de fondsbeheerdiensten en het volgen van de prestaties van het onderliggende actief. Deze vergoeding wordt uitgedrukt als een percentage van de activa onder beheer (AUM) en kan variëren afhankelijk van het specifieke ETP.

- Aankoop- en verkoopkosten

- Net als bij andere financiële instrumenten kunnen beleggers kosten maken bij het kopen en verkopen van Bitcoin ETP's. Deze kosten zijn afhankelijk van het handelsplatform dat je gebruikt en kunnen variëren per broker of beurs.

- Financieringskosten

- Sommige Bitcoin ETP's kunnen financiële derivaten, zoals futures, gebruiken om de prijs van Bitcoin te volgen. Dit kan financieringskosten met zich meebrengen, zoals rente of rollover-kosten, die van invloed zijn op de prestaties van de ETP op lange termijn.

- Andere verborgen kosten

- Het is belangrijk om de documentatie en de informatie die door de uitgever van de ETP worden verstrekt te bekijken om eventuele extra kosten te identificeren, zoals operationele kosten of kosten die verband houden met de specifieke structuur van het product.

De gemiddelde TER van de beschikbare Bitcoin ETP's in Europa is ongeveer 1%. Hoewel er impliciete kosten zijn, zoals tracking error en spread, zijn deze meestal minimaal.

Aan de andere kant is het belastingregime vergelijkbaar met dat van aandelen, en ze bieden niet het voordeel van overdrachten zoals bij beleggingsfondsen.

De Klassieke Alternatief: Echte Bitcoins Kopen

Er moet echter ook rekening worden gehouden met een ander aspect.

De opkomst van spot ETF's ondersteund door grote spelers zoals BlackRock, Invesco en VanEck zal het actief zeker een aura van legitimiteit geven, maar zal ook bijdragen aan het verminderen van de liquiditeit ervan op de beurzen.

Voor de goedkeuring van de Bitcoin ETF's waren er ongeveer 1.850.000 Bitcoins vrij verhandelbaar op alle beurzen - zowel gecentraliseerd als gedecentraliseerd. De rest van het aanbod van het actief is al jaren onbeweeglijk, volgens het grootboek van de blockchain, mogelijk opgeslagen in cold wallets.

Met de instroom van institutioneel kapitaal moeten de ETF's worden ondersteund door echte Bitcoin-activa, wat betekent dat er nog meer liquiditeit uit de markt zal worden gehaald.

Als de vraag naar Bitcoin blijft reageren zoals tot nu toe, zou dit een van de laatste momenten kunnen zijn om te investeren in echte Bitcoins tegen betaalbare prijzen.

Daarom verwijs ik je naar de Nederlandse exchange Finst, een platform waar je echte Bitcoins kunt kopen. Bovendien is je niet-geïnvesteerde geld 100% verzekerd en gestort bij een bank die gereguleerd wordt door de Nederlandse Bank.

- 🏆 Regulering: Het bedrijf is geregistreerd bij De Nederlandsche Bank (DNB) als aanbieder van crypto-diensten (nummer R189158) en staat onder toezicht van de Autoriteit Financiële Markten (AFM).

- 🔒 Garantiefonds: 100% van het geld, het staat opgeslagen in een aparte entiteit.

- 💼 Financiële activa: +110 cryptocurrencies

- 💻 Accounttypen: één soort.

- 💲 Commissies: 0,15%

- 💰 Minimale storting : –

In 2024 zou het goed kunnen zijn om te investeren in Bitcoin, hetzij via genoteerde producten, hetzij door daadwerkelijk de cryptocurrency te kopen. Dit is vooral het geval om drie redenen.

Waarom Investeren in Bitcoin in 2024? Perspectieven van het Crypto-ecosysteem

De Goedkeuring van de 11 ETF's

We hebben het in het hele artikel besproken, maar het is op zichzelf al een belangrijke reden.

De goedkeuring van Bitcoin spot ETF's door de Securities and Exchange Commission (SEC) zou een grote impuls kunnen zijn voor investeringen in Bitcoin. Om een idee te krijgen: vóór de lancering van deze beursgenoteerde fondsen was er een beperkt aanbod van Bitcoins beschikbaar om te kopen, met ongeveer 1.850.000 Bitcoins op verschillende beurzen, praktisch niets.

En natuurlijk is de voorwaarde sine qua non dat deze ETF's worden ondersteund door de echte cryptocurrency, wat betekent dat grote hoeveelheden Bitcoin moeten worden gekocht om dit te kunnen doen. Met andere woorden, vanaf januari 2024 zal Bitcoin een veel schaarser goed worden. Dit, in combinatie met een voortdurende vraag en zelfs verwachte groei in de toekomst, zal naar alle waarschijnlijkheid de prijs doen stijgen en tot een volledige liquiditeitsafvoer leiden.

De Beroemde Halving

De Bitcoin Halving 2024 is een vooraf ingesteld mechanisme dat de beloning voor Bitcoin-mijnwerkers met 50% vermindert voor het bevestigen van transacties en het toevoegen ervan aan de Bitcoin blockchain. Deze gebeurtenis vindt plaats elke vier jaar of na de mining van 210.000 blokken en heeft als doel de uitgifte te beheersen en dus de inflatie van Bitcoin te beperken door de beschikbaarheid ervan te verminderen. Dit resulteert in een lagere productie van bitcoins, wat hun zeldzaamheid en potentiële toekomstige waarde, dat wil zeggen de prijs, doet toenemen.

Als we kijken naar de laatste drie eerdere Bitcoin-halveringen, zien we dat na elk ervan altijd een aanzienlijke prijsstijging heeft plaatsgevonden (hoewel we moeten onthouden dat eerdere rendementen geen garantie bieden voor toekomstige rendementen).

Met de halvering op 19 april 2024 worden de beloningen voor mijnwerkers verlaagd van 6.25 naar 3.125 bitcoins per verwerkt blok. Deze aanpassing kan ertoe leiden dat sommige mijnwerkers hun activiteiten opschorten, wat resulteert in een afname van het aantal nieuwe bitcoins dat wordt gegenereerd.

Historisch gezien zijn vergelijkbare evenementen voorafgegaan aan prijsstijgingen van Bitcoin, en deze trend zou zich kunnen herhalen, waardoor de marktwaarde ervan stijgt.

Verwachtingen van Renteverlagingen in 2024

Momenteel, met de rente tussen 5,25% en 5,5%, verwacht de markt een mogelijke renteverlaging van ongeveer 100 basispunten (1%) door de Federal Reserve (Fed) gedurende 2024, als reactie op potentiële aanhoudende bankcrises en ernstigere financiële moeilijkheden.

De Fed heeft de mogelijkheid van een eerste verlaging in juni 2024 gesuggereerd, wat samenvalt met de post-halvering van Bitcoin, op voorwaarde dat de inflatie stabiel blijft of het doel van 2% nadert in de zes maanden daarna.

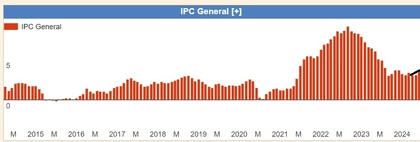

Echter, de onzekerheid blijft vanwege de verontrustende inflatiecijfers in de VS, die blijven stijgen, met 3,5% voor maart 2024, ver verwijderd van het doel van 2%. De komende Fed-vergadering zal cruciaal zijn voor aanwijzingen over mogelijke veranderingen in het monetaire beleid.

Desalniettemin suggereert de theorie dat lagere rentetarieven de aantrekkelijkheid van vastrentende beleggingen kunnen verminderen en beleggers kunnen aanzetten tot het zoeken naar activa met een hoger potentieel rendement, zoals Bitcoin. Bovendien kunnen lagere rentetarieven de liquiditeit in de markt stimuleren en risiconeming bevorderen, wat positief kan zijn voor speculatieve activamarkten zoals cryptocurrencies.

Beoordeling van Bitcoin Spot ETF's: Zijn ze Gunstig?

Eerst gaan we kijken naar de positieve punten die de goedkeuring van de Bitcoin spot ETFs met zich meebrengt. We hebben ze hier al besproken, maar we benadrukken nogmaals een aantal belangrijke implicaties:

- Legitimatie van Bitcoin

- Toename van de liquiditeit

- Gemak in het investeringsproces in Bitcoin

- Meer regulatie en toezicht

- Innovatie in financiële producten

''De goedkeuring van de spot ETF's door de SEC zal het handelsvolume op de Bitcoin-markt vergroten en extra koopdruk toevoegen aan een markt met al beperkte voorraden. Dit zal ook bijdragen aan een hoger niveau van geloofwaardigheid en legitimiteit voor cryptocurrencies. Daarom verwelkomen we deze ETF's en benadrukken we onze blijvende overtuiging dat Bitcoin, en cryptocurrencies in het algemeen, de toekomst van financiën vertegenwoordigen.''

Verklaringen van Leif Ferreira, CEO en mede-oprichter van Bit2Me

Desalniettemin wil ik graag een minder gangbare kijk delen die niet zo vaak wordt belicht in de media.

De opkomst van institutioneel kapitaal in de wereld van Bitcoin door de creatie en goedkeuring van ETF's zou het oorspronkelijke idee kunnen vertekenen. Bitcoin, bedacht door Satoshi Nakatomo als een gedecentraliseerd monetaire alternatief voor gewone mensen, los van controle of manipulatie door centrale banken, had ooit het aura van een modern goudstandaard.

Echter, de instroom van institutioneel kapitaal zou nu een paradox kunnen creëren die de kern van zijn ethos bedreigt: de adoptie door institutionele beleggers, hoewel het zijn succes en erkenning verzekert, roept bezorgdheid op over de mogelijke monopolisatie van zijn toch al schaarse liquiditeit. Zou Bitcoin nu weggedreven worden van de kleine investeerder, net nu het zich begon te ontdoen van zijn niche-imago en breder aandacht trok met kwalitatieve informatie?

Met de introductie van nieuwe Bitcoin ETF's en de mogelijkheid van toekomstig institutioneel kapitaal, is de stap richting meer veiligheid en transparantie onmiskenbaar. Echter, terwijl institutionele beleggers Bitcoin in een laag van legitimiteit hullen, zal de munt niet meer dezelfde belofte van vrijheid en financiële privacy bieden.

Uiteindelijk bieden deze financiële reuzen niet de cryptocurrency zelf aan, maar een afgeleide ervan, een schaduw van het originele actief. Uiteindelijk draait het debat om een cruciale vraag:

''Versterkt institutioneel kapitaal het Bitcoin-ecosysteem, of bevindt het zich op het pad om het te controleren en daarmee de monetaire democratie te ondermijnen die het ooit wilde cultiveren?''

Zonder twijfel, wie hier niet over heeft nagedacht, heeft er niet minstens twee keer over nagedacht.

Desalniettemin zou het antwoord op de vraag die dit gedeelte leidt, een "tussenweg" kunnen zijn. Voor degenen die Bitcoin gewoon zien als nog een investeringsactivum, is het ongetwijfeld goed nieuws (meer regulering, transparantie en een gevoel van veiligheid met namen als iShares). Maar voor degenen die Bitcoin beschouwen als een van de weinige technologische alternatieven om te ontsnappen aan politiek-economische financiële controle, zal het verminderen van de liquiditeit van Bitcoin in handen van een paar grote spelers hen zeker niet veel plezier doen, ongeacht hoeveel de prijs van Bitcoin ook stijgt.

Voor- en Nadelen van Investeren in Bitcoin

| Voordelen | Nadelen | ||

| ✅ Anonimiteit | ❌ Gebrek aan regulering | ||

| ✅ Traceerbaarheid | ❌ Recente faillissementen | ||

| ✅ Extreem moeilijk te in beslag nemen of te stelen als het in een Cold Wallet zit | ❌Weinig geschiedenis in hun tijdreeksen | ||

| ✅Positieve optie | ❌Net als goud, wedden of geloven we dat iemand het van ons gaat kopen tegen een hogere prijs omdat het schaars is. Goud heeft deze millennia-lange test al doorstaan. | ||

| ❌Langzame adoptie |

| Voordelen | Nadelen |

| ✅ Anonimiteit | ❌ Gebrek aan regulering |

| ✅ Traceerbaarheid | ❌ Recente faillissementen |

| ✅ Extreem moeilijk te in beslag nemen of te stelen als het in een Cold Wallet zit | ❌Weinig geschiedenis in hun tijdreeksen |

| ✅Positieve optie | ❌Net als goud, wedden of geloven we dat iemand het van ons gaat kopen tegen een hogere prijs omdat het schaars is. Goud heeft deze millennia-lange test al doorstaan. |

| ❌Langzame adoptie |

Ik hoop dat deze post waardevol is geweest voor je financiële inzichten. Als je nog vragen hebt of meer wilt weten, aarzel dan niet om ze hieronder in de reacties te stellen. Ik sta klaar om te helpen en meer informatie te bieden waar nodig!