Beurs

Call Opties Betekenis (Koop Opties)

Binnen de wereld van opties voor dummies, gaan we vandaag een van de meest basale concepten bekijken: call-opties, wat zijn ze en hoe werken ze? In dit artikel leggen we het stap voor stap uit.

Wat is een call-optie (koop)?

Een koopoptie, of CALL-optie, is een financieel contract dat de koper het recht geeft om een actief te verwerven tegen een bepaalde prijs op een vooraf afgesproken toekomstige datum.

We kunnen zeggen dat de koper zichzelf verzekert om te kunnen kopen tegen een prijs die hij goed acht.

Stel dat je de aandelen van TSLA tegen de huidige prijs wilt kopen, maar je hebt nu niet genoeg geld, wanneer je baas je salaris betaalt, heb je dat geld om ze te kopen. Het probleem is dat je denkt dat ze tegen die tijd al veel gestegen zullen zijn, en die prijs zal dan niet meer zo aantrekkelijk voor je zijn. Nou, door de CALL-optie te kopen, betaal je om de prijs te verzekeren, maar onthoud dat je later ook de aandelen moet betalen, en daarom moet je bij de prijs van de aandelen ook het bedrag optellen dat je hebt betaald om die prijs te verzekeren.

Zoals bij elk contract moet er aan de andere kant een andere partij zijn, deze partij verbindt zich ertoe om die aandelen tegen de aangegeven prijs te verkopen, in ruil daarvoor ontvangt hij de premie die is betaald voor het aangaan van die verplichting. Op deze manier worden de contracten die deze overeenkomst voor de verkoper mogelijk maken, bekend als put-opties (of verkoopopties)

Een call-optie begrijpen

Goed, laten we nu kijken wat de rechten en verplichtingen zijn van elke partij in een call-optiecontract of koopcontract.

Hoe werkt een call-optie voor de koper?

Zoals je ziet heeft elke deelnemer hier een andere visie op het actief, de koper was er zeker van dat de prijs moest stijgen, en veel, dit geeft hem zelfs de overtuiging om geld te betalen om die prijs te verzekeren.

Het is duidelijk dat hoe meer de prijs stijgt, hoe beter de deal was, omdat hij erin slaagde om de prijs veel lager te verzekeren, en iets goedkoop te kopen dat op de vervaldag veel duurder was, we herhalen het en maken het duidelijk omdat dit belangrijk is:

Hoeveel kan ik verdienen met een call-optie (koper)

Hoe meer de prijs van de onderliggende waarde (aandeel) stijgt, hoe meer je zult verdienen, er zijn geen limieten, alleen die welke de markt wil geven.

Het risico dat door deze persoon wordt genomen is beperkt tot de betaalde premie bij het verwerven van het recht, zo eenvoudig is het. Onthoud dat de koper het recht heeft, maar niet verplicht is om de activa te kopen. Als de prijs bij vervaldatum niet interessant voor hem is, heeft hij alleen die premie verloren die hij heeft betaald.

Hoe werkt een call-optie voor de verkoper?

Voor de verkoper zijn de zaken, zoals altijd, anders.

Hij verbindt zich ertoe en verplicht zich om deze aandelen te verkopen tegen de vastgestelde prijs in de strike-prijs.

Als deze verkoper de aandelen heeft, en als de prijs van de aandelen tijdens de looptijd ver boven de strike-prijs stijgt, zal hij verplicht zijn om deze aandelen te verkopen tegen een prijs die ver onder de prijs ligt waarop ze noteren bij het verstrijken van de optie.

Nee, het is geen verlies, maar het is vervelend, en bovendien mist hij de kans om veel geld te verdienen. Het probleem wordt verergerd wanneer deze verkoper bovendien de aandelen niet bezat, dan en vanwege zijn verplichting, moet hij naar de markt gaan om de aandelen tegen een hogere prijs te kopen, en ze verkopen tegen de vastgestelde prijs in de strike.

Wanneer is het interessant om een CALL te verkopen?

Het kan een interessante zet zijn als je aandelen hebt van een actief dat zijwaarts beweegt, gedurende die tijd kan de verkoper zijn positie rendabel maken door premies te innen.

Als het klaar is, kunnen de verliezen zo groot zijn als de onderliggende waarde wil stijgen in de tijd tot de expiratie.

Merk op dat het hebben van de aandelen je niet vrijstelt van het moeten uitvoeren van een ongunstige transactie, maar het biedt je wel bescherming tegen buitensporige stijgingen.

Nu we de gevaren van deze praktijk hebben gezien, laten we eens kijken welke voordelen de verkoop van CALL-opties biedt voor de verkoper.

Zoals we zien, begint het verlies of het probleem zodra de aandeel boven de uitoefenprijs stijgt, op dat moment wordt er verlies geleden of wordt er geen winst gemaakt.

Echter, als de optie niet in staat is om boven de uitoefenprijs te eindigen, kan onze verkoper deze ontvangen premie behouden.

Wat is mijn winst en verlies met een CALL-optie?

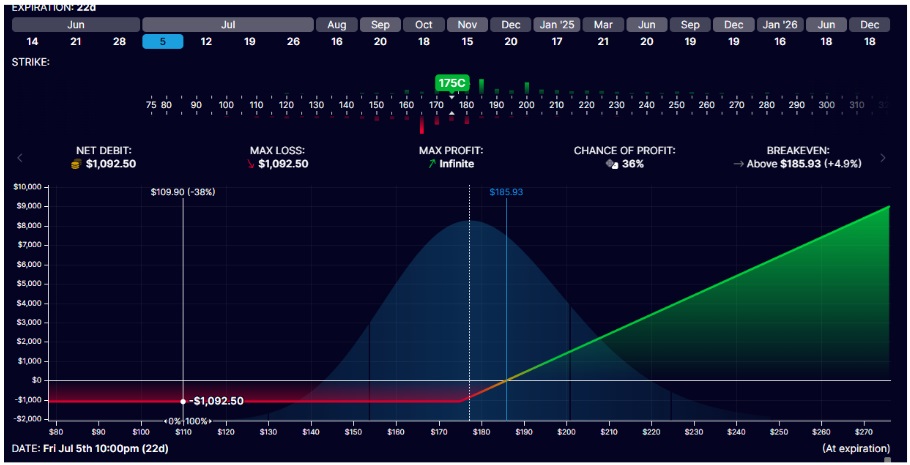

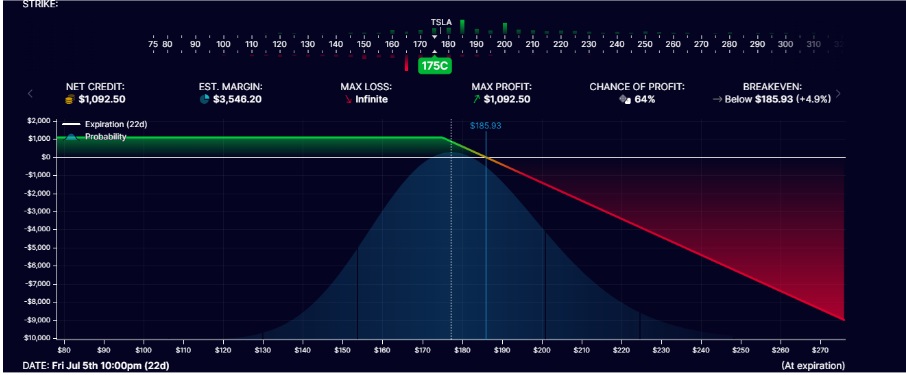

Om het duidelijker te maken, voegen we de grafieken van winsten en verliezen van een CALL-optie toe.

Op deze manier bekeken, wordt het concept van wat er met ons kapitaal gebeurt wanneer de optie afloopt, duidelijker.

Gekochte Call

In deze eerste grafiek kun je zien hoe de verliezen en winsten variëren wanneer onze positie die van een gekochte CALL is.

- Rode zone geeft de mogelijke verliezen weer, en zoals je ziet, ongeacht hoe laag de onderliggende waarde daalt, het verlies is beperkt tot de betaalde premie, het maakt niet uit hoeveel de onderliggende waarde daalt en de winsten kunnen onbeperkt stijgen.

- Groene zone: Het is precies het tegenovergestelde. Zoals we al hebben vermeld, hoe meer de onderliggende waarde stijgt, hoe beter. Laten we zeggen dat de winsten potentieel onbeperkt zijn. Hoewel potentieel onbeperkt, betekent dit in de praktijk niet oneindig, laten we verstandig zijn, uiteindelijk is de onderliggende waarde (aandelenprijs) gebonden aan de waarde van zijn fundamentals.

Verkochte call

En op dezelfde manier, in het geval van verkochte calls, zal het als volgt zijn

Deze dia laat ons zien hoe de CALL-optie aan de verkoperskant werkt.

- Rode zone: Zoals we zien, kan het verlies inderdaad onbeperkt zijn afhankelijk van hoe hoog de onderliggende waarde stijgt, maar het is alleen nodig dat de onderliggende waarde onder de strike ligt om de volledige ontvangen premie te winnen. Zoals je ziet, hoewel het risico groter is, kan met voldoende afstand een trade met een zeer hoge waarschijnlijkheid worden bereikt

- Groene zone: dit is de winstzone, en de verkoop van een call zal alleen winstgevend zijn zolang de prijs van de onderliggende waarde onder de strikeprijs ligt, maar de winst zal alleen betrekking hebben op de ontvangen premie. Zoals je ziet, hoewel het risico groter is, kan met voldoende afstand een trade met een zeer hoge waarschijnlijkheid worden bereikt

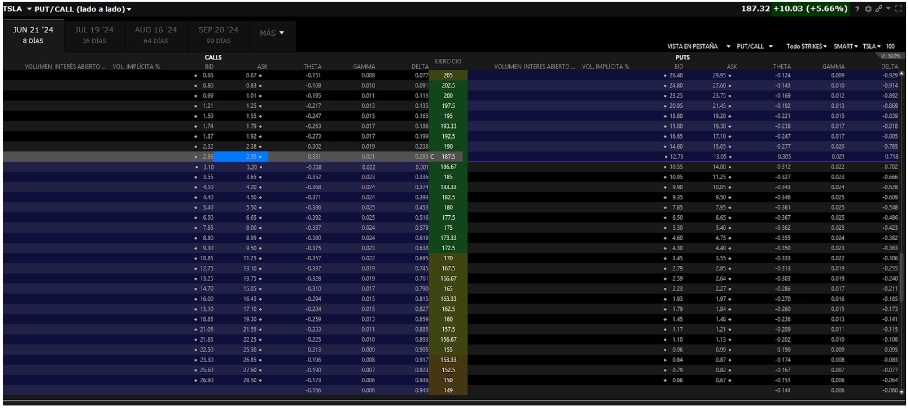

Hoe handel je een call-optie? | Voorbeeld met Interactive Brokers

Om het grafisch te illustreren met een voorbeeld, gaan we zien hoe we een kooporder voor een call-optie plaatsen in de Trader Workstation, het handelsplatform van Interactive Brokers.

Een CALL kopen of verkopen kan overweldigend zijn de eerste keer dat we een optieketen openen.

Ik weet het, het zijn veel cijfers en veel informatie. Je moet je niet overweldigen, wat je ziet in de rijen, zijn niet meer dan de verschillende beschikbare strikes om die optie te verhandelen. Elk toont je een premieprijs, die je zult betalen of ontvangen voor het verkopen of kopen van de optie

Dus, als we de strike gemarkeerd in blauw kiezen, zal er een order ticket openen zoals die opent wanneer we een order willen plaatsen voor een aankoop of verkoop van opties:

Zodra de order is geladen, zien we alle informatie, houd er rekening mee dat alle nomenclatuur die verschijnt, niet meer is dan de informatie over de strike, de vervaldatum en de ticker van de onderliggende waarde. Zodra de order is geladen, moet je twee dingen beslissen:

- Of je de optie wilt kopen of verkopen.

- En de order limiteren tot de prijs die je bereid bent te betalen of te ontvangen voor de transactie

PUT-opties zijn het tegenovergestelde van CALL-opties, ze worden ook wel verkoopopties genoemd.

Dit betekent niet, en let op, hier is vaak verwarring in het begin, dat het verkopen van een CALL hetzelfde is als het kopen van een PUT. We zullen dit verduidelijken in dit artikel over de PUT-opties

Voorbeeld van een gekochte call-optie

Stel dat een belegger een call-optie koopt met een looptijd van drie maanden op een pakket van 100 aandelen van het bedrijf GHY. De uitoefenprijs is 20 €. De premie betaald voor het pakket is 5 € per aandeel.

Bij het verstrijken is de spotprijs van de aandelen 23 €, welke beslissing zal de belegger nemen en wat zal het resultaat zijn?

Ten eerste zal de optie worden uitgeoefend. Om het resultaat te kennen, berekenen we de premie:

100*5= 50 €

Vervolgens nemen we het verschil tussen de strike en de spot, vermenigvuldigen we dit met het aantal aandelen en trekken we de premie af:

(23-20)*100-50= 300-50= 250 €

Met andere woorden, de belegger heeft een winst van 250 € behaald. Tegelijkertijd zal de verkoper van de call, in het geval van een ongedekte optie, de aandelen op de markt hebben moeten kopen om ze vervolgens te verkopen. Daarom zal zijn verlies zijn:

aankoop van de aandelen: 23*100= 2.300

verkoop van de aandelen: 20*100= 2.000

ontvangen premie: 50

resultaat: 2.000-2.300+50= -300+50= -250 €

Stel nu dat de spotprijs bij het verstrijken 18 € is. In dat scenario oefent de koper de call niet uit en verliest hij de betaalde premie (15 €). Als tegenpartij wint de verkoper de ontvangen premie.

We kunnen ons ook afvragen, welke prijs de aandelen van het bedrijf GHY minimaal moeten bereiken zodat de koper winst maakt?

We herinneren ons dat de spotprijs hoger moet zijn dan de strike plus de premie. Aangezien het pakket uit 100 aandelen bestaat, kunnen we het break-even punt berekenen:

100*(x-20)-50=0

100*(x-20)=50

x-20=0,5

x=20,5

Met andere woorden, zodat de koper van de call winst maakt, moet de spotprijs bij het verstrijken hoger zijn dan 20,5 €

Strategieën met call-opties

Er is één ding dat je moet begrijpen, elk optiecontract, voor elke strike en voor elke vervaldatum, is een onafhankelijk financieel actief en als zodanig kunnen er meer dan één tegelijk worden verworven, of kunnen ze tegelijkertijd worden verworven met een pakket aandelen, op deze manier kunnen strategieën worden gecreëerd die de aankoop en verkoop van een of meer verschillende optiecontracten combineren:

- Call credit spread: Deze strategie bestaat uit de verkoop van een CALL-optie, terwijl tegelijkertijd een andere CALL-optie wordt gekocht tegen een hogere prijs. Deze strategie stelt je bloot aan de markt op dezelfde manier als wanneer je een CALL zou verkopen, maar biedt bescherming door de gekochte CALL, waardoor het risico niet oneindig is. In ruil daarvoor zal de ontvangen premie lager zijn, aangezien deze premie de aankoop van de CALL financiert die de strategie beschermt

- Call debit spread: De CALL Debit Spread is hetzelfde als de vorige strategie. In dit geval fungeert de CALL met de lagere prijs als gekocht, en de verkochte wordt geplaatst op hogere strikes. Het fungeert als een gekochte CALL. Op deze manier wordt het risico en het maximale verlies in de operatie verminderd, evenals de premie verkregen op de verkochte CALL, verzacht het effect van het verstrijken van de tijd en de impliciete volatiliteit, in ruil voor het beperken van de maximale winst.

- Call covered (gedekt): De gedekte CALL, hebben we bijna in dit artikel besproken, het gaat om het verkopen van een CALL-optie terwijl men aandelen van een onderliggende waarde bezit, dit bezit van aandelen beschermt de positie tegen elke stijging, maar verplicht om de aandelen te verkopen tegen de strike-prijs, nuttig als men een inkomen of dividend wil verkrijgen over een pakket opties dat men al bezit.

Kortom, een call-optie, geeft de koper het recht om een actief te kopen tegen een bepaalde prijs, terwijl het voor de verkoper de verplichting geeft om dat actief te verkopen tegen de prijs die op de vervaldatum staat, in ruil voor het ontvangen van een voordeel op het moment van het aangaan van de verplichting, bekend als premie.

- Gereguleerd door toezichthouders van hoog niveau (BaFin).

- Goed productaanbod, met ook complexere producten zoals opties en futures om mee te beginnen.

Beleggen brengt een risico op verlies met zich mee.

- Aandelen, ETF’s en crypto, zowel echt als via derivatenproducten.

- Social trading en copy trading.

- Gebruiksvriendelijk platform en demo-account.

51% van de rekeningen van particuliere beleggers lijdt verlies bij het handelen in CFD’s b

- Geen commissie op aandelen en ETF’s.

- Intuïtief platform: gebruiksvriendelijke interface.

- Gedeeltelijk beleggen: voor aandelen en ETF’s.

Wanneer je belegt, loopt je kapitaal risico.