Beurs

Crypto-leningen: Wat is het en hoe werkt het? | TOP leenplatforms

In de wereld van cryptocurrency-investeringen wordt de optie om liquiditeitsleningen van cryptocurrencies te ontvangen met als doel rente te verkrijgen steeds populairder; dit komt door de mogelijkheden die het biedt om de inkomsten te vermenigvuldigen.

Laten we in dit artikel dieper ingaan op dit interessante onderwerp.

Wat is een cryptocurrency-lening?

Een cryptocurrency-lening is een financiële overeenkomst, waarbij een gebruiker een lening aanvraagt bij een entiteit, waarbij hij zijn eigen cryptocurrencies als onderpand aanbiedt. Eenvoudiger uitgelegd, de gebruiker ontvangt een bepaald bedrag aan geleend geld - in de vorm van cryptovaluta - in ruil voor het verpanden van zijn cryptocurrencies als garantie.

Zoals we zien, werkt het vergelijkbaar met een klassieke banklening (waarbij andere niet-digitale activa als onderpand of garantie worden aangeboden).

Gedurende de looptijd van de lening moet de partij die de lening heeft aangevraagd rente betalen aan de partij die het geld heeft geleend; dat wil zeggen, hij moet het volledige bedrag van de lening plus de rente terugbetalen aan het einde van de afgesproken termijn.

Ontdek in dit artikel alles wat je moet weten:

- Soorten leningen die er zijn

- Hoe ze werken met een praktisch voorbeeld

- Beste platforms

De partijen bij een cryptocurrency-lening

Dus, net als bij een banklening, zullen er twee partijen zijn:

- Geldschieter: de partij die de lening aanbiedt en die de rente ontvangt naast het geleende geld, als beloning of "dank" voor het verstrekken van de lening. De geldschieter is meestal een bedrijf, instelling of cryptoplatform.

- Lener: de partij die een lening aanvraagt of verzoekt, en die de lening met rente terugbetaalt aan de geldschieter. De lener is meestal de investeerder zelf (particulier of professioneel).

Als gevolg daarvan, als de lener de voorwaarden van de overeenkomst niet nakomt, kan de geldschieter de onderpand liquideren en zijn fondsen terugkrijgen.

Het belangrijkste voordeel van cryptoleningen is dat ze een manier zijn om liquiditeit te verkrijgen zonder de cryptocurrencies te hoeven verkopen die de lener bezit.

Bijvoorbeeld, op platforms zoals Bit2Me, waar we later over zullen praten, kun je leningen ontvangen in een van hun 3 stablecoins (EURT, USDT of USDC), waarvoor je 12% rente zult betalen, maar die zullen afnemen naarmate je gebruikersniveau op het platform stijgt, volgens de volgende niveaus:

- Niveau 1 - 11,5%

- Niveau 2 - 11%

- Niveau 3 - 10,5%

- Niveau 4 - 10%

- Niveau 5 - 9,5%

- Niveau 6 - 9% (zonder commissies)

- Niveau 7 - 8% (zonder commissies)

Bit2Me biedt leningen aan met tot 3 cryptocurrencies

Soorten cryptocurrency leningen | Hoe werken ze?

Zoals te verwachten was, vanwege de grote interesse die cryptocurrency leningen opwekken en de markt die eromheen is ontstaan, zijn er verschillende modellen van cryptocurrency leningen ontwikkeld.

Laten we eens kijken naar enkele van de meest populaire formules:

Gedekte lening

Bij dit type lening biedt de lener (dat wil zeggen, de persoon of entiteit die de lening aanvraagt, meestal entiteiten in dit geval) een onderpand in de vorm van cryptocurrencies - of een ander digitaal actief - aan de kredietverstrekker, om de lening te waarborgen.

In eenvoudigere woorden: de ene partij vraagt een lening aan en de andere verleent deze, en de partij die de lening aanvraagt biedt, terwijl hij ervan geniet, een ander actief in ruil (meestal een digitaal actief of cryptocurrency in dit geval), om de terugbetaling van de lening te dekken voor het geval het niet mogelijk is om deze terug te betalen.

Als de lener de lening en/of de rente niet kan terugbetalen, kan de kredietverstrekker "een deel of het geheel van het onderpand liquideren" om de fondsen terug te krijgen (dat wil zeggen, een deel of zelfs het geheel van het actief dat de lener als onderpand had aangeboden behouden en ermee doen wat hij wil).

Dit type lening vermindert het risico voor de kredietverstrekker (onthoud: de partij die de lening verstrekt) en, vaak kan de lener betere rentetarieven krijgen (dat wil zeggen, lagere rente te betalen), die hij moet terugbetalen in ruil voor het genieten van de geleende liquiditeit.

Peer-to-Peer

Het Peer-to-Peer model, of “P2P” zoals het vaak wordt afgekort, verbindt rechtstreeks kredietverstrekkers en kredietnemers, zonder de noodzaak van een financiële instelling als tussenpersoon, of met die instelling die uitsluitend fungeert als een platform voor “gateway” van overboekingen en betalingen.

Het is belangrijk op te merken dat, in de P2P-modus, het gebruikelijk is dat beide partijen natuurlijke personen of particulieren zijn (geen instellingen of bedrijven), hoewel dit niet noodzakelijk zo hoeft te zijn.

Op een P2P-platform kunnen kredietnemers leningen aanvragen en kredietverstrekkers kunnen hun fondsen aanbieden tegen de rentevoeten die beide partijen overeenkomen.

Deze methode biedt dus een grotere flexibiliteit bij het onderhandelen over de rentevoeten; echter, en vooral wanneer het tussen twee particuliere partijen wordt uitgevoerd (niet institutioneel), heeft het ook meer risico's.

Gedelegeerde leningen

Gedelegeerde leningen zijn iets complexer dan de vorige. Laten we proberen ze met de nodige details uit te leggen zodat ze goed begrepen worden:

Gedelegeerde leningen zijn een vorm van lening waarbij de houders van cryptocurrencies hun kredietcapaciteit kunnen "delegeren" aan andere personen.

Dit betekent dat een eerste gebruiker / houder van “X” cryptocurrencies, een tweede persoon kan toestaan deze cryptocurrencies als onderpand te gebruiken om een lening van een derde partij te verkrijgen, zonder op enig moment de eigendom of het eigendomsrecht van het actief over te dragen.

De uitkomst is duidelijk: de tweede partij (die met behulp van de liquiditeit of “activa X” van de eerste een lening heeft aangevraagd bij een derde partij) moet de lening terugbetalen met rente aan de derde partij, en de derde partij geeft het onderpand terug (dat wil zeggen, de “activa X” of de liquiditeit van de eerste partij) aan de tweede partij, en deze draagt de liquiditeit of “activa X” plus de rentebetaling terug over aan de eerste partij, dat wil zeggen, aan wie de “activa X” toebehoren.

Dit soort leningen zijn gebruikelijk op platforms voor gedecentraliseerde financiën (DeFi).

Flash Loans

Bij een Flash Loan wordt het hele leenproces uitgevoerd binnen één enkele transactie op de blockchain: het opnemen van de lening, het gebruik ervan en de terugbetaling.

Daarom is bij flash loans geen onderpand vereist, omdat alles binnen één enkele transactie wordt uitgevoerd.

Het is belangrijk op te merken dat, om de transactie succesvol uit te voeren, de lening in hetzelfde blok van de blockchain moet worden terugbetaald, samen met de overeengekomen rente; anders wordt de volledige transactie teruggedraaid, alsof deze nooit heeft plaatsgevonden, en keert men terug naar de oorspronkelijke staat zonder gevolgen.

Flash Loans worden voornamelijk gebruikt voor arbitrage of voor herfinanciering van schulden. Ze zijn ook zeer typisch voor DeFi-platforms.

Top 7 Beste platforms voor cryptocurrency leningen

Op deze manier, na verduidelijking van wat de cryptocurrency lening betekent, en welke voordelen het biedt voor alle partijen (ook welke risico's), presenteer ik je enkele van de beste platforms voor crypto-leningen:

- YouHolder

- Bitvavo

- Bit2Me

- Binance

- Kraken

- Bitpanda

- Uniswap

YouHolder

YouHodler is een van de leenplatforms met de meeste mogelijkheden als het gaat om handelen in cryptovaluta. Via deze in Zwitserland gereguleerde exchange (FINMA) – die ook geregistreerd is bij de Spaanse centrale bank – kun je leningen verkrijgen (en verstrekken) in tot wel 50 verschillende cryptomunten.

Op deze manier kun je via de cryptoleningen van YouHodler tot 97% van je onderpand of garantie lenen – al is het niet aan te raden om meer dan 70% te lenen, aangezien de dalingslimiet dan erg krap wordt. De standaard looptijd is 90 dagen, maar deze is flexibel aan te passen als je dat wenst.

- 🏆 Regulering: FINMA (Zwitserland) en geregistreerd bij de Spaanse centrale bank

- 💼 Welke cryptovaluta kun je lenen?: Meer dan 50

- 💲 Jaarlijkse rente (JKP): Vanaf 3% tot 30%, afhankelijk van de LTV (Loan to Value)

- 📈 Platformen: Eigen platform

Voordelen ✔️

- ✅ Grote keuze aan crypto’s om te lenen of als onderpand te gebruiken (+50)

- ✅ Tot 97% van het onderpand kan worden geleend

- De standaardlening heeft een looptijd van 90 dagen, maar deze is flexibel aan te passen

- ✅ Geen openingscommissie

- ✅ Gebruiksvriendelijke app om leningen aan te vragen

Nadelen ⛔

- ❌ Verlengingsrente van 1% per dag als de lening niet op tijd wordt afgelost

- ❌ Effectieve rente (TAE) stijgt hoe meer van je onderpand je leent (tot max. 97%) – het is af te raden om maximaal te lenen

Bitvavo

Bitvavo is een van de grootste exchanges van Europa, zowel qua aantal verhandelbare cryptovaluta – meer dan 300 – als qua maandelijks handelsvolume, met 4,8 miljard euro en meer dan 1,5 miljoen actieve accounts.

Op deze manier is de cryptoleningsdienst van Bitvavo vrij bijzonder. In plaats van leningen aan te vragen om actief te traden – zoals bij de meeste andere platforms in dit artikel – biedt Bitvavo juist een vergoeding voor het beschikbaar stellen van je cryptovaluta aan het platform. Is Bitvavo betrouwbaar, dat is een relevante vraag bij dit soort diensten, vooral wanneer je jouw tegoeden uitleent. Deze beloningen kunnen oplopen tot 2%, al liggen ze meestal tussen de 0,1% en 0,2% APY.

Het is echter belangrijk te vermelden dat dit een geïntegreerde dienst is. Wanneer je ervoor kiest om je cryptomunten beschikbaar te stellen voor uitlening, gebeurt dit automatisch voor alle 9 cryptovaluta waarvoor beloningen beschikbaar zijn, op voorwaarde dat je ze in je portefeuille hebt. Heb je bijvoorbeeld slechts 3 van deze 9 munten in bezit, dan ontvang je alleen beloningen over die drie.

- 🏆 Regulering: MiCA-wetgeving, De Nederlandsche Bank

- 💼 Op welke cryptovaluta ontvang je rente?: 9 stuks, waaronder EURT, USDT en USDC

- 💲 Rentepercentages (te ontvangen): maximaal 2%, meestal tussen de 0,1% en 0,2%

- 📈 Platformen: Eigen platform van Bitvavo

Voordelen

|

Nadelen

|

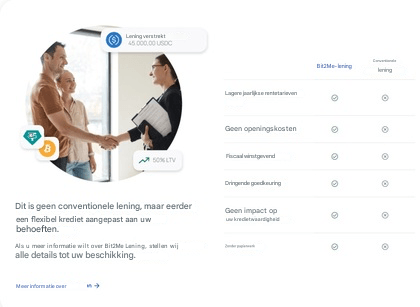

Bit2Me

Bit2Me is een toonaangevend Spaans (beschikbaar in Nederland) platform voor cryptocurrency diensten, gekenmerkt door het aanbieden van diensten die veel verder gaan dan alleen de aankoop en verkoop van cryptocurrencies; waaronder, uiteraard, de mogelijkheid om leningen met cryptocurrencies te verstrekken, met een gebruiksvriendelijke en aangename interface, geschikt voor investeerders van alle niveaus.

- 🏆 Regulering: De Nederlandse Bank

- 💼 Welke cryptocurrencies kan ik uitlenen om rente te ontvangen?: 3; EURT, USDT of USDC.

- 💲 Rentevoeten: Vanaf 8%, tot 12% (afhankelijk van het gebruikersniveau)

- 📈 Platforms: Eigen platform.

Voordelen

|

Nadelen

|

Binance

Binance is de grootste cryptocurrency exchange ter wereld qua handelsvolume. Het biedt vrijwel de hele reeks bestaande cryptogerelateerde diensten aan, naast een enorme selectie beschikbare cryptocurrencies.

De exchange biedt verschillende opties voor onderpandleningen, waardoor gebruikers fondsen kunnen verkrijgen met hun cryptocurrencies als onderpand. Bovendien biedt Binance ook een P2P-platform, dat leningsafspraken (en bijbehorende rentetarieven) met cryptocurrencies tussen particuliere gebruikers faciliteert.

- 🏆 Regulering: Amerikaanse Securities and Exchange Commission (SEC)

- 💼 Welke cryptocurrencies kan ik uitlenen om rente te ontvangen?: Meer dan 180 beschikbare cryptocurrencies

- 💲 Rentes: Tussen 0,01% en 23,9%

- 📈 Platforms: Eigen & geïntegreerd met TradingView

Voordelen

|

Nadelen

|

Kraken

Kraken is een van de grootste, oudste en meest gerespecteerde cryptocurrency-exchanges ter wereld, bekend om zijn veiligheid en efficiëntie in het uitvoeren van transacties. De eenvoud en specialisatie in de aangeboden functionaliteiten (voornamelijk de koop- en verkoopoperaties, handel en staking van cryptocurrencies) maken het populair bij zowel beginnende als ervaren gebruikers.

- 🏆 Regulering: FinCEN (Financial Crimes Enforcement Network) Amerikaans

- 💼 Welke cryptocurrencies kan ik uitlenen om rente te ontvangen?: 19 beschikbare cryptocurrencies

- 💲 Rentevoeten: Tussen 0,1% en 21%

- 📈 Platforms: Eigen & geïntegreerd met TradingView

Pros

|

Contras

|

👉 Voor meer informatie, kun je naar hun review gaan: Kraken beoordelingen - Veiligheid en commissies van de cryptocurrency-exchange

Bitpanda

Bitpanda is een enigszins speciaal platform: het is een hybride tussen broker en cryptocurrency-exchange (het biedt individuele cryptocurrencies en fondsen/ETF's van cryptocurrencies of "crypto-indexen", en daarnaast ook aandelen, ETF's en enkele grondstoffen). Hun model wordt de laatste tijd erg populair vanwege het grote aantal faciliteiten en opties die het aan zijn gebruikers biedt, en ook omdat het ideaal is voor beginnende beleggers of voor die "traditionele" beleggers die de eerste stap in de wereld van cryptocurrencies willen zetten.

- 🏆 Regulering: Finanzmarktaufsicht - FMA (Oostenrijk) en BaFin (Duitsland)

- 💼 Welke cryptocurrencies kan ik uitlenen om rente te ontvangen?: 32 beschikbare cryptocurrencies

- 💲 Rentepercentages: Tussen 1,5% en 25%

- 📈 Platforms: Eigen

Pros

|

Contras

|

Uniswap

Uiteraard moesten we in deze lijst praten over Uniswap, het toonaangevende platform voor gedecentraliseerde financiën (DeFi) ter wereld vandaag de dag. Uniswap is een platform voor gedecentraliseerde financiën dat gebruikers in staat stelt om cryptocurrencies op een gedecentraliseerde manier te verhandelen via Smart Contracts, zonder de noodzaak van een traditionele tussenpersoon.

De leenservices van Uniswap werken op een andere manier; laten we het hieronder bekijken.

De belangrijkste focus van Uniswap is het bieden van een gedecentraliseerde liquiditeitsuitwisseling tussen gebruikers. Uniswap moet liquiditeit hebben in de "Pools" van zijn protocol (de containers van cryptocurrencies waarin gebruikers "Swaps" uitvoeren door een cryptocurrency in te leveren om een andere te verkrijgen, zoals een koop/verkoop in praktische termen); hiervoor staat het zijn gebruikers toe om liquiditeit te verschaffen aan de "pools" van het protocol en, in ruil voor het verstrekken van die liquiditeit, verdienen gebruikers een percentage van de handelsactiviteiten in die pool gedurende de tijd dat ze deze verstrekken.

In verhouding tot het totale percentage van de bestaande cryptocurrencies in de pool dat wordt vertegenwoordigd door het door de gebruiker verstrekte bedrag, ontvangt deze gebruiker dat percentage van de totale handelskosten van de pool. Daarom, logischerwijs, hoe meer liquiditeit er in een pool wordt verstrekt, hoe hoger de percentages van de commissies (dat wil zeggen, winsten) die de gebruiker zal ontvangen.

- 🏆 Regulering: Omdat het een DeFi-platform is, is het niet gereguleerd

- 💼 Welke cryptocurrencies kan ik lenen om rente te ontvangen?: Er zijn meer dan 1000 munten beschikbaar, en meer dan 2000 paren waarin het mogelijk is om liquiditeit te verschaffen

- 💲 Rentevoeten: Variabel afhankelijk van het % van de liquiditeit die aan de pool wordt bijgedragen

- 📈 Platforms: Eigen

Voordelen

|

Nadelen

|

- Gereguleerd door toezichthouders van hoog niveau (BaFin).

- Goed productaanbod, met ook complexere producten zoals opties en futures om mee te beginnen.

Beleggen brengt een risico op verlies met zich mee.

- Aandelen, ETF’s en crypto, zowel echt als via derivatenproducten.

- Social trading en copy trading.

- Gebruiksvriendelijk platform en demo-account.

51% van de rekeningen van particuliere beleggers lijdt verlies bij het handelen in CFD’s b

- Geen commissie op aandelen en ETF’s.

- Intuïtief platform: gebruiksvriendelijke interface.

- Gedeeltelijk beleggen: voor aandelen en ETF’s.

Wanneer je belegt, loopt je kapitaal risico.

Welke eisen moet ik stellen aan een goed platform voor cryptocurrency-leningen?

Gezien alles wat in het artikel is besproken, laten we de belangrijkste punten samenvatten die we in gedachten moeten houden bij het kiezen van een platform voor cryptocurrency-leningen om de best mogelijke beslissingen te nemen:

- Veiligheid en naleving van regelgeving: Het platform moet robuuste beveiligingsmaatregelen hebben en onder een competente officiële regelgeving vallen; als het platform een garantiefonds biedt (zoals in het geval van Bit2Me) is dat ideaal.

- Reputatie: We kunnen meningen en ervaringen van andere gebruikers met het platform zoeken, wat ons een idee geeft van de competentie ervan (hoewel we ons niet alleen op dit punt kunnen baseren).

- Rentes: Uiteraard, tussen twee platforms die goede beveiliging bieden, kiezen we degene die ons beloont met betere rentetarieven (hoewel veiligheid boven dit punt moet staan; lagere rente met meer veiligheid is beter dan hogere rente met het risico onze activa te verliezen).

- Transparantie: Het platform moet duidelijk zijn over zijn voorwaarden, condities en commissies; anders kan het een "red flag" zijn.

- Klantenservice: Natuurlijk kiezen we voor de platforms die ons het beste behandelen en ons helpen onze problemen op te lossen als die zich voordoen.

- Variëteit aan cryptocurrencies: De variëteit aan cryptocurrencies stelt ons in staat om operaties uit te voeren die beter aansluiten bij onze wensen; bij een beperkte variëteit kunnen we ons beperkt voelen en opties missen, waardoor we uiteindelijk niet op de gewenste manier kunnen opereren.

- Gebruiksgemak: Ten slotte, zodra we experts zijn, kunnen we waarschijnlijk vrijwel elk platform gebruiken met een goede regelgeving en veiligheid; echter, het gebruiksgemak en het feit dat het platform dat we gebruiken intuïtief is, kan ons veel fouten en ergernissen besparen tijdens de weg.

In dit opzicht, exchanges zoals Bit2Me, voldoen ruimschoots aan alle vereisten, aangezien zoals je in de review ervan kunt lezen, we het hebben over een tussenpersoon waar je niet-geïnvesteerde fondsen verzekerd zijn, het is transparant, heeft een volledige klantenservice en rekent redelijk acceptabele rente.

Voorbeeld van een lening met cryptocurrencies bij Bit2Me en YouHolder

Hieronder bekijken we twee eenvoudige voorbeelden van cryptoleningen via de platforms YouHodler en Bit2Me. Maar voordat we dat doen, moeten we eerst de belangrijkste begrippen begrijpen die je moet beheersen om een lening aan te vragen:

- Onderpand: Dit is het bedrag aan crypto dat je als garantie stelt voor het geleende bedrag.

- Leningbedrag: Het bedrag (in eenheden van valuta) dat je daadwerkelijk ontvangt.

- Loan-to-Value-ratio (LTV): Het percentage van de waarde van je onderpand dat je daadwerkelijk leent.

- Leningsvergoeding: De commissie die het platform (de exchange) in rekening brengt voor het faciliteren van de lening.

- Duur van de lening: Meestal 90 dagen.

- Prijsdalingslimiet: Het punt waarop het onderpand dat je hebt ingelegd niet langer voldoende waarde heeft om als dekking te dienen, omdat de waarde ervan gedaald is sinds je de lening hebt afgesloten.

Let op: Leningen met cryptovaluta

Hoe hoger de LTV (loan-to-value) die je aanvraagt, hoe lager de leenvergoeding (commissie van de exchange), maar ook hoe strakker de prijzendalingslimiet wordt van de cryptovaluta die je als onderpand hebt geplaatst.

Daarom is het belangrijk om voorzichtig te zijn met hoge percentages. Elke ratio boven de 70% laat weinig speelruimte, en elke schommeling in de volatiliteit van het onderpand kan leiden tot een margin call.

Nu is het zover: laten we naar de voorbeelden gaan.

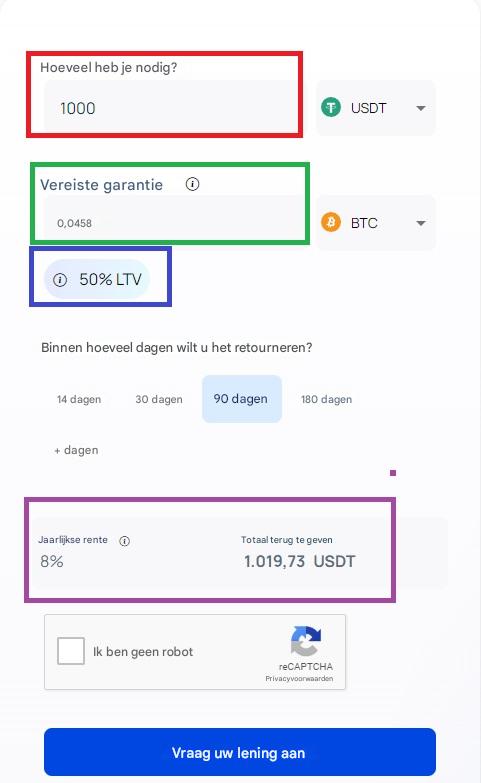

Bit2me

En we gaan verder met de Spaanse exchange bij uitstek, Bit2Me, opnieuw via hun mobiele app, waar het aanvragen van een cryptolening veel intuïtiever is

Voorbeeld: Cryptolening bij Bit2Me

- Onderpand: 0,0458 BTC

- Geleend bedrag: 1.000 USDT

- Lening/waarde-verhouding (LTV): 50% — daarom ontvang ik 1.000 USDT voor 0,0458 BTC en niet meer, omdat ik bewust het percentage van het onderpand dat ik leen matig (50%).

- Leningtarief: 8% effectief jaarlijks rendement (TAE)

- Looptijd van de lening: meestal 90 dagen (maar ik kan deze aanpassen indien gewenst, zoals zichtbaar in de app)

- Prijsdalingslimiet: Bijna 46.000 USDC per bitcoin, terwijl de huidige koers boven de 62.000 USDC ligt. Dit is wat ik bedoelde met “ruimte geven aan de prijsdaling”, zodat je positie niet wordt gesloten bij een tijdelijke schommeling in de waarde van het onderpand (Bitcoin).

Tot slot, en als we alles duidelijk hebben, gaan we door naar het uitvoerscherm van de order door te klikken op “Vraag je lening aan”

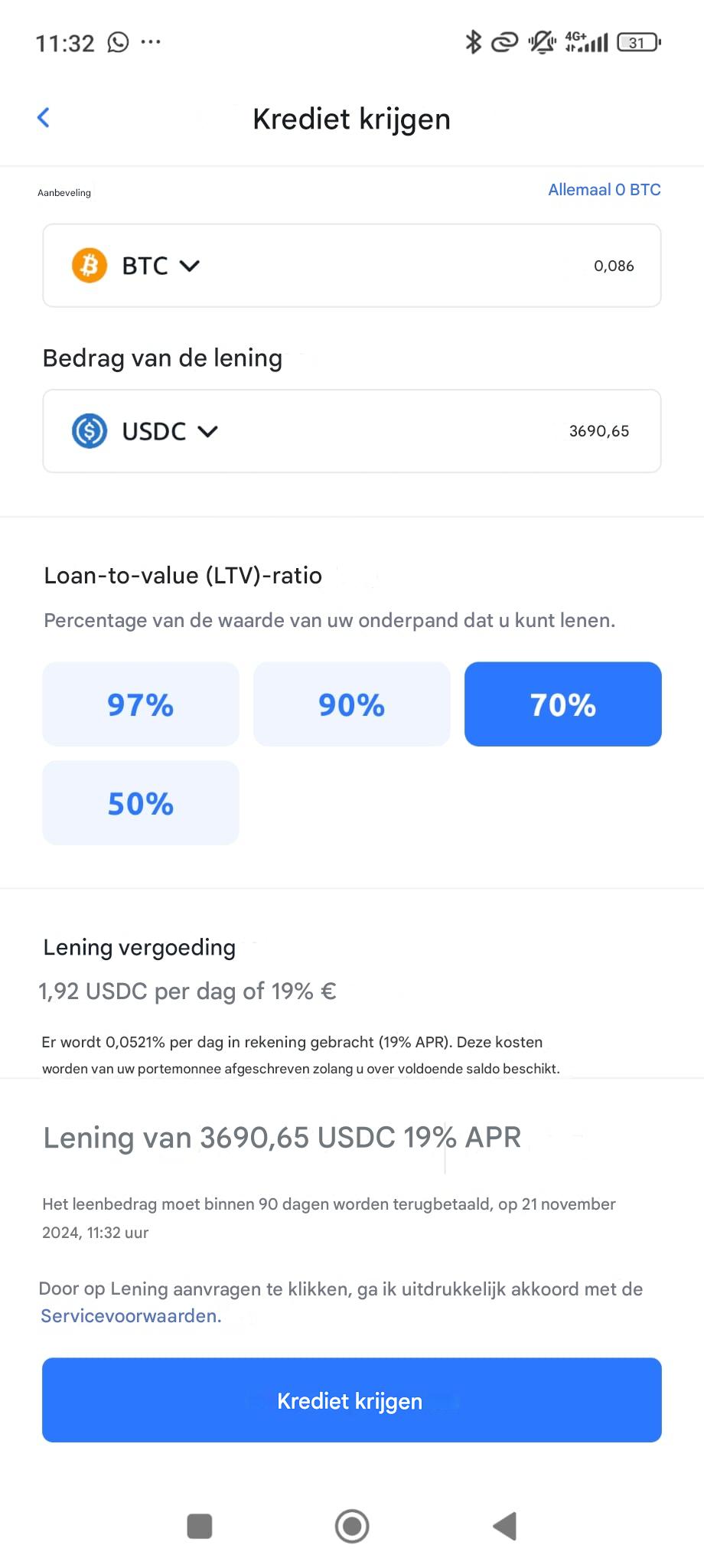

YouHolder

Laten we eerst beginnen met de Zwitserse exchange YouHodler, waarbij we de lening zullen aanvragen via hun mobiele app.

- Onderpand: 0,086 BTC (uit mijn eigen BTC-portefeuille)

- Leningbedrag: Je ontvangt 3.690 USDC

- Lening-tot-waarde-verhouding (LTV): 70%. Je kiest ervoor om 70% van de waarde van je onderpand te lenen

- Rente (TAE): 19% per jaar. Iets hoger, maar je krijgt meer ruimte bij koersdalingen

- Looptijd van de lening: Standaard 90 dagen, maar aanpasbaar als je dat wilt

- Drempel voor prijsdaling: Ongeveer 46.000 USDC per bitcoin. De huidige prijs ligt boven de 62.000 USDC. Hiermee bedoel ik dat ik genoeg ruimte laat bij een koersdaling, zodat mijn positie niet direct wordt gesloten bij schommelingen in de bitcoinprijs.

Tot slot, als we akkoord zijn, hoeven we alleen nog maar op “Lening aanvragen” te klikken.

- Gereguleerd door toezichthouders van hoog niveau (BaFin).

- Goed productaanbod, met ook complexere producten zoals opties en futures om mee te beginnen.

Beleggen brengt een risico op verlies met zich mee.

- Aandelen, ETF’s en crypto, zowel echt als via derivatenproducten.

- Social trading en copy trading.

- Gebruiksvriendelijk platform en demo-account.

51% van de rekeningen van particuliere beleggers lijdt verlies bij het handelen in CFD’s b

- Geen commissie op aandelen en ETF’s.

- Intuïtief platform: gebruiksvriendelijke interface.

- Gedeeltelijk beleggen: voor aandelen en ETF’s.

Wanneer je belegt, loopt je kapitaal risico.

Waarom mensen een crypto-lening nemen

Er kunnen net zoveel gebruikssituaties zijn voor cryptocurrency leningen als er gebruikers in dit ecosysteem zijn. Daarom beperken we ons tot het uitleggen van de 3 meest gebruikelijke.

- Staking versterken: Een programma van staking met cryptocurrencies is er een waarbij je je liquiditeit aan de exchange leent in ruil voor een beloning. Als die beloning bijvoorbeeld 15% is, en je moet 8% rente betalen voor de lening voor dezelfde periode, dan zou je werkelijke winst het verschil zijn. Maar natuurlijk moet je oppassen voor de schommelingen van de cryptocurrency die je in staking zet.

- Hefboomwerking bij investeringen: leningen met cryptocurrencies worden vaak gebruikt om de investeringscapaciteit van gebruikers te vergroten zonder hun digitale activa te liquideren. Zo kunnen investeerders profiteren van marktfluctuaties om mogelijk hogere rendementen te behalen zonder afstand te doen van hun cryptocurrencies.

- Bedrijfslquiditeitsbeheer: dit beheer omvat het financieren van bedrijfsactiviteiten, het betalen van operationele kosten of het benutten van groeikansen zonder de activa van het bedrijf in gevaar te brengen.

- Portefeuillediversificatie: door een lening te verkrijgen die wordt gedekt door cryptocurrencies, kun je andere investeringsmogelijkheden verkennen - binnen of buiten de cryptomarkt - zonder je digitale activa te verkopen. Het positieve is dat het investeringsdiversificatie vergemakkelijkt zonder belastingen te betalen voor de verkoop van cryptocurrencies, waardoor gebruikers verschillende activaklassen kunnen verkennen.

Is een lening in cryptocurrencies of FIAT beter?

Kiezen voor een lening in cryptocurrencies of in FIAT-valuta hangt af van de behoeften en omstandigheden van het individu. Leningen in cryptocurrencies zijn aantrekkelijk vanwege hun wereldwijde toegankelijkheid en minder bureaucratie, wat vooral gunstig is voor degenen die buiten het traditionele banksysteem willen blijven.

Echter, de volatiliteit van cryptocurrencies kan een risico zijn, omdat als de prijzen van cryptocurrencies dalen, de waarde van het onderpand kan verminderen, wat kan leiden tot liquidatie van het onderpand door de waardevermindering. Dit heeft echter een eenvoudige oplossing: zorg voor meer liquiditeit in de achterhand, beschikbaar om toe te voegen aan het bestaande onderpand als dat op enig moment nodig is om die liquidatie te voorkomen.

Samenvattend kunnen cryptoleningen ideaal zijn voor degenen die efficiëntie zoeken en in staat zijn om de volatiliteit van de markt te beheren.

Voor- en nadelen van leningen met cryptocurrencies

Voordelen ✅

- Snelle en wereldwijde toegang: Je kunt direct geld krijgen zonder tussenpersonen.

- Minder regels en eisen: Makkelijker en vaak zonder veel papierwerk.

- Geen geografische beperking: Iedereen kan het gebruiken, waar je ook woont.

- Flexibel en makkelijk toegankelijk: Meer keuze dan bij gewone leningen.

Nadelen ❌

- Wisselende marktwaarde: De waarde van je onderpand kan sterk schommelen.

- Risico’s in slimme contracten: Fouten in de code kunnen door hackers worden misbruikt.

- Minder wettelijke bescherming: Minder regels dan bij traditionele leningen.

Om een lening met cryptoactiva te verkrijgen of te verstrekken, zijn er bepaalde aspecten om rekening mee te houden, zoals de rente en de liquidatiewaarde van de activa die als onderpand worden gesteld. Echter, zoals we in het artikel hebben uitgelegd, als de nodige aspecten voorafgaand aan de leningaanvraag goed worden verzorgd en de gerelateerde risico's worden verminderd, zijn ze zonder twijfel een zeer interessante optie.

Met dit in gedachten is het belangrijk om een exchange te kiezen die dit proces zo veel mogelijk vergemakkelijkt en zo transparant mogelijk is, zoals het geval is bij Bit2Me.

- Gereguleerd door toezichthouders van hoog niveau (BaFin).

- Goed productaanbod, met ook complexere producten zoals opties en futures om mee te beginnen.

Beleggen brengt een risico op verlies met zich mee.

- Aandelen, ETF’s en crypto, zowel echt als via derivatenproducten.

- Social trading en copy trading.

- Gebruiksvriendelijk platform en demo-account.

51% van de rekeningen van particuliere beleggers lijdt verlies bij het handelen in CFD’s b

- Geen commissie op aandelen en ETF’s.

- Intuïtief platform: gebruiksvriendelijke interface.

- Gedeeltelijk beleggen: voor aandelen en ETF’s.

Wanneer je belegt, loopt je kapitaal risico.